股市2019:勤修避雷术,活下去才有希望

2018年,就这么过去了。投资,变成一场死里逃生的挣扎。

一切尽在不言中。

现在再把券商2018年的年度策略、预测拿出来鞭尸已经没什么意义,很多撰写报告的研究员已经跳槽甚至失业了。甚至券商自己也被别人收购了。

2019年,券商的年度策略报告还得照样写;首席经济学家的占卜,还是要继续。无他,唯饭碗尔。写了,可能被打脸;不写,可能没饭吃。做一天和尚撞一天钟,大家都不容易。

《国际歌》说,从来就没有什么救世主,也不靠神仙皇帝。

要守住财富,还得靠自己。

股市2019,如果仍然选择坚守,从不踩雷开始。不对,应该是从尽量少踩雷开始。

不踩雷连股神都做不到,只不过他没有踩过致命的雷。

2019年,勤修避雷述,尽量少踩雷。

避过商誉减值的雷

即将到来的年报季,商誉减值要当心。

根据公开数据统计,截止2018年9月底,A股上市公司商誉合计约1.45万亿,涉及2076家上市公司。

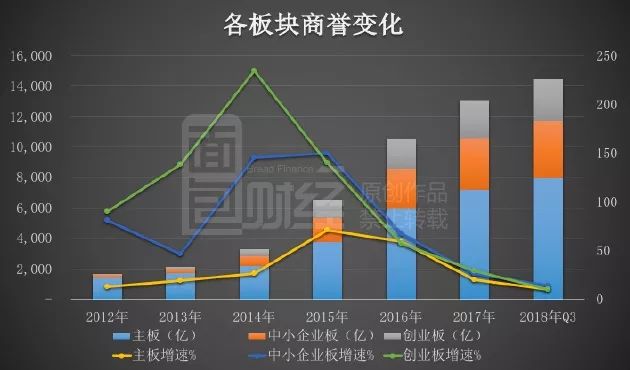

梳理A股财务数据,这些商誉主要形成于2014年、2015年及2016年三年间的并购。其中,在2015年达到峰值,商誉增速高达96.37%。

以下为根据公开数据整理的各板块商誉变化:

由于并购标的业绩承诺期一般在2-4年,也就是说对于商誉减值的考验会集中在2017年至2019年。从各报告期来看,2017年商誉减值已经出现明显上升,A股整体发生商誉减值366.1亿,是2016年的3倍多。

按照相关准则要求,对企业合并所形成的商誉,公司应当至少在每年年度终了进行减值测试。上市公司一般在年底进行商誉减值测试,不过,2018年商誉地雷似乎比以往爆得更早一些。

截止2018年三季报,A股已经有35家上市公司发生了商誉减值,合计约49.6亿。

另外,部分上市公司在2018年业绩预告中已经涉及商誉,相关详情读者可以点击《A股1.45万亿商誉简史:这个年报季千家公司迎来大考》查看。

2019年,一个非常值得注意的事项是,监管部门对于商誉减值测试的要求更严格,更具体。

2018年11月16号,证监会发布《会计监管风险提示第8号——商誉减值》,对商誉减值的会计处理及信息披露、相关事项的审计及评估做出了更为具体的监管要求,这其中明确:

上市公司不得以业绩补偿承诺为由,不进行商誉减值测试。减值迹象包括但不限于:

(1)现金流或经营利润持续恶化或明显低于形成商誉时的预期,特别是被收购方未实现承诺的业绩;

(2)所处行业产能过剩,相关产业政策、产品与服务的市场状况或市场竞争程度发生明显不利变化;

(3)相关业务技术壁垒较低或技术快速进步,产品与服务易被模仿或已升级换代,盈利现状难以维持;

(4)核心团队发生明显不利变化,且短期内难以恢复;

(5)与特定行政许可、特许经营资格、特定合同项目等资质存在密切关联的商誉,相关资质的市场惯例已发生变化,如放开经营资质的行政许可、特许经营或特定合同到期无法接续等;

(6)客观环境的变化导致市场投资报酬率在当期已经明显提高,且没有证据表明短期内会下降;

(7)经营所处国家或地区的风险突出,如面临外汇管制、恶性通货膨胀、宏观经济恶化等。

强监管之下,很多上市公司过往不合规、不严谨的商誉减持测试方法可能会被纠正。

过去两年,商誉减值暴雷的案例不胜枚举。2019年,得格外留心。

避过限售股解禁减持的雷

限售股解禁、重要股东大手笔减持,在2018年酿出了很多闪崩的案例。2019年,这个问题还是得防范。

根据wind数据统计,限售股解禁家数在2017年及2018年明显增加,分别达到2171家及2341家;解禁股份数量在2018年创下峰值,达到2959.05亿股。

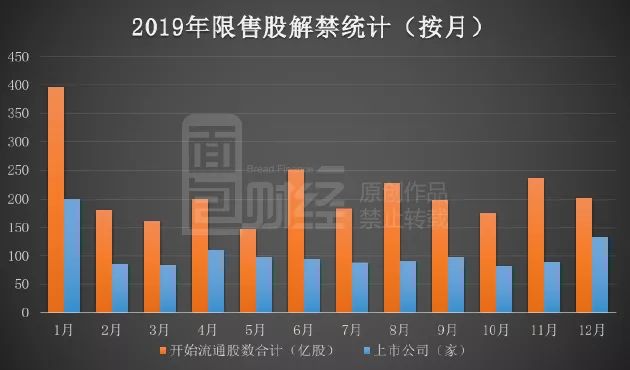

2019年,涉及限售股解禁的公司数量较2018年大幅减少,但总股数仍然庞大。数据显示,在接下来的2019年,将有2563.8亿股限售股解禁,涉及1253家上市公司。

其中,需要重点关注的是,机构参与定增所获限售股的解禁。很多时候,这又与商誉问题纠结在一起。

并购除了可能产生商誉之外,购买资产过程中发行的股份及配套募集资金新增的股份,也可能会面临限售股解禁的问题。如果某家公司,商誉减值和定增限售股解禁同时出现,那就需要格外留心。

根据wind的数据分析,分月度来看,1月份解禁压力较大,有396.47亿股解禁,涉及201家上市公司,涉及的上市家数及解禁股份数量均位于各月首位。按上市公司家数排名,位于1月之后的是4月和12月。

从2018年的情况来看,限售股解禁未必100%来带抛压,但对市场情绪的影响不容小觑。

避过高质押被强平的雷

重要股东高比例质押的问题也值得关注。尤其是在股价已经大幅下跌之后,大股东高质押被平仓,对个股的杀伤力不能忽视。

根据wind数据,2018年截止12月28日,进行过股权质押的上市公司有1979家,其中有1610家民营企业,占所有质押公司的81%,占所有上市民营企业的74%。

从质押市值来看,wind数据显示,截止2018年12月28日, 市场质押股数6349.77亿股,质押股数占总股本9.92%, 市场质押市值约4.31万亿元,其中大股东疑似触及平仓市值2.87万亿元。

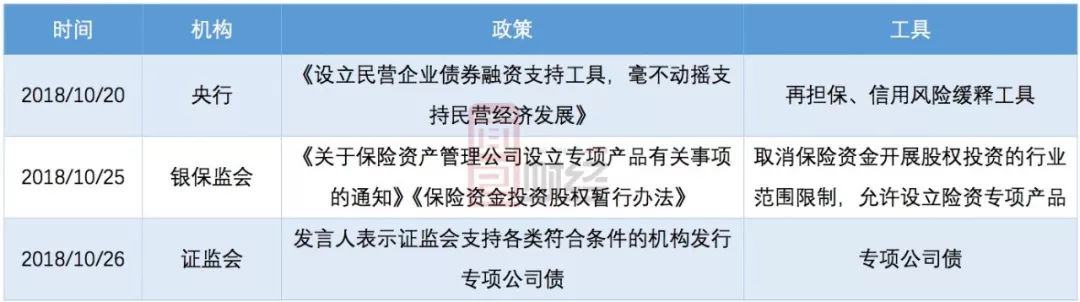

2018年下半年,政策发力解决股权质押问题,不少地方成立纾困基金。公开的信息显示,证券业协会组织证券公司成立资管计划,监管部门支持保险公司在合规的前提下发行纾困理财产品。

根据民生证券不完全统计,纾困资金总规模约4000亿元,其中地方政府纾困专项资金约1700亿元,券商资管计划及发起的专项基金约1200亿元,险资驰援计划约800亿元,专项债约40亿元。

政策利好暖风吹,但是政策执行过程也会注重合法合规。作为投资者,仍然需要关注个股的相关风险。

避过债务违约的雷

很多上市公司,从利润表上看不算差,但是从资产负债表和利润表上看,就比较羸弱。债务问题需要关注。

负债问题太复杂,开年只谈债券。债券,是上市公司重要的融资工具;一般来说,也是债权融资成本最低的方式之一。

根据wind数据,整理公司债、企业债、中期票据及短期融资券发行情况,2013年之后,债券发行规模逐年上升,在2016年达到高峰,发行规模超过7.8万亿,增量主要为公司债。这些债券在近几年将面临集中到期的压力。

经历2017年的下滑之后,债券发行量在2018年大幅回升,公司债、中期票据及短期融资券发行数额明显增加,分别为1.66万亿、1.7万亿及3.13万亿,同比增幅分别50.98%、63.88%及31.54%。

2018年,债券违约的比例和绝对数量虽然不高。但是,在此前债市存在各种“刚性兑付”预期的惯性下,零星爆发的违约事件已经让市场惊出一身冷汗。更重要的是,年终统计时,对整个市场而言,违约率只是小数点之后微不足道的变化,但对于具体债券的单个投资者而言,就是一个大事。

如果投资者不幸持有了涉及债券违约公司的股票,对个人持仓的杀伤力就比较惨重了。从个体的角度,对于持仓公司的偿债能力,有必要多加关注——小心无大错。

wind数据显示,2018年,有120只债券发生违约,涉及金额约1173.61亿,这超过了2014-2017年4年发生违约金额的总额。

需要留心的是,债券虽然是上市公司融资的一种重要方式,但是在资产负债表中,只是一部分。投资者除了关注相关债券外,还需要更全面的审视所持仓公司的负债表。关注一些重要的财务数据和指标,比如长期负债、短期负债、流动比率、速动比率等。

衡量上市公司的偿债能力比较复杂,不仅要看资产负债表,还要综合的考察利润表和现金流量表。

当然,前提是上市公司的财务报表真实可信,没有财务舞弊或者严重的财务注水。而如何识别这一问题,又需要系统化的学习和专业知识。当然,即便有了系统化的专业知识也未必能精确的识别,这只是一个必要条件而非充分条件。要不然怎么说“财技深如海”呢?

避过细分行业的个性雷

2018年,很多此前被看好的行业遭遇了突如其来的股价重挫。比如A股的医药板块,港股的教育板块。

在2017年和2018年上半年,医药和教育板块走势都很强劲。但是,下半年由于疫苗事件、带量采购和民办教育相关政策超预期等外部因素的影响,板块和个股遭遇重挫。

再比如汽车和家电行业,前期涨幅相当可观。但是,到了2018年二季度之后,由于相关行业统计数据不达预期,龙头公司领跌,让很多投资者猝不及防。

2019年,得多留心持仓个股的行业信息,从行业大局和产业链角度审视上市公司的核心竞争力与未来盈利前景。

……

财技深如海,套路乱如麻。股市的风险在此,魅力也在此,永远有拆不完的套路,学不完的知识。

上面所列的这几条,只是冰山一角。如果真的要对股市“不离不弃”,需要关注的问题、掌握的知识、经受的考验还有太多太多。

比如:如何识别忽悠式回购?大股东增持真的是利好吗?毛利率上升真的意味着盈利能力增强?其他流动负债攀升是否意味着某家行业龙头公司长期系统化的粉饰财务报表?持续多年大额并购为何账面上商誉为零?……

“税收和死亡是人生无法避免的两件大事”。即便你没有收到过税单,只要你去年买过矿泉水、方便面、啤酒、巧克力、手机、衣服、口红、姨妈巾、电影票、游戏道具……,你可能已经交过税了。因为世界上有一种税叫做“增值税”。

死亡是人生无法避免的事,但人们仍然在追求长寿。

踩雷是投资必须面对的考验,但总有些人踩的更轻、更少。

投资,如果无法从不踩雷开始,那就从少踩雷开始。

2019,如果对股市仍然不离不弃,那祝愿从年头到年尾都不踩雷。