养元饮品收入比客户披露数据大 谁在说假话

日前,养元饮品公布2018年年报。报告期内,公司共生产植物蛋白饮料等87.24万吨,销售87.44万吨;实现营业收入81.44亿元,同比增长5.21%;实现归属于母公司股东的净利润26.78亿元,同比增长15.92%,每股收益3.5887元,分配预案为10转4派30元(含税)。

养元饮品的前身叫河北元源保健品饮料,成立于 1997年,是一家国企,时任控股股东衡水电力,由于经营不善,1999年转让于衡水老白干集团,但也未能扭转颓势。2004 年 9 月衡水老白干国改,集团决定将其列入市直系统改制试点企业,将持有的其全部国有产权转给其管理层和职工,58 名员工以自有财产共同出资 309 万元完成了对公司的私有化。并于 2009 年 12 月 2 日将公司整体变更为河北养元智汇饮品股份有限公司,于2018年2月12日成功挂牌上交所,发行价为78.73元/股。

养元饮品自2018年8月后公司股价大部分时间处于破发状态。截止2019年3月25日,公司股价后复权的收盘价为74.22元/股。从财务表现来看,养元饮品无论在市场营收份额占比,还是净利润均好于同行,但股价却较长时间不被市场看好。本文分别从公司行业增长、公司经营策略以及公司财务逻辑等角度去进一步探讨。

遭遇行业增长困境 业绩依赖单一产品

养元饮品公司产品主要属于以核桃仁原料为主的的植物蛋白饮料,并且核桃乳是其中的主要产品,旗下产品有核桃乳、核桃花生露、核桃杏仁露和枸杞型饮料等,核桃乳中又细分多个产品。但是公司全年营业收入为81.44亿元,而核桃乳营业80.21亿元,占整体营收之比为98.49%。

先从同品类产品看,植物蛋白饮料行业在销售收入增幅经历数年的连续下滑后,于2018年实现了回升。具体数据来看,由2013年的11.92%一路下滑至2017年的4.97%,2018年回升至7.32%以上。2015 年至今,受竞品品类增多且增速较快、植物蛋白产品结构升级缓慢的影响,但是行业增速至今下降到10%以下。

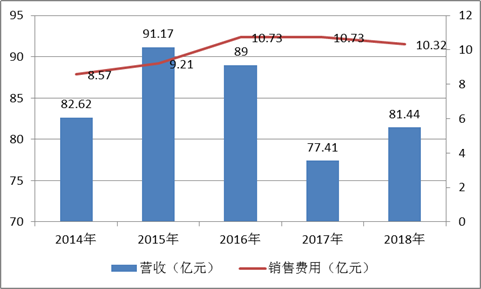

回顾养元饮品历年营收增速,自2015年后出现负增长,2016年至2017年,营收增速同比下滑2.38%、13.03%。而 2018年营收增速尽管有所反弹,但其同比增速仅为5.21,仍低于行业增速。

再从跨类竞品看,西南证券曾指出,当前市场环境中,常温酸奶、高端白奶快速增长,而植物蛋白产品受跨品类挤压明显。2014 年以来伊利、蒙牛、光明乳业等企业加大常温酸奶、高端白奶等品类的布局,通过持续的产品结构升级、渠道扩张以及品牌投入,近几年呈现爆发式增长。这类产品消费场景与植物蛋白饮料有一定重叠,尤其是礼品市场,与此同时植物蛋白企业渠道推广相对保守且产品结构老化严重,导致植物蛋白市场受到一定挤压。

综上,从行业增长逻辑看,在跨品类与同品类双重“夹击”下,公司目前业绩增长还未回归到2015年的水平,其增长空间有待进一步提高。那公司财务层面又如何呢?

上下游经营策略:采取持股形式进行利益捆绑

从养元饮品的收入端看,公司的销售模式分为经销和直销。其中,经销模式是其主要销售模式。经销模式下,公司对经销商客户采取“ 先款后货 ”的结算模式。公司的产品通过卖断方式直接销售给经销商,再由经销商销售给零售终端商,最后由零售终端商直接销售给消费者。2018年,公司经销商营业收入占比高达97.65%。

再从公司成本端看,公司核桃乳为主,其主要成本为易拉罐、核桃乳及白砂糖。值得一提的是,核桃乳为主的产品,其核桃成本却远低于易拉罐。2018年易拉罐采购成本为21.99亿元,占总采购之比约58.45%,而核桃采购成本仅为6.01亿元,核桃采购成本占比仅为15.98%。

从以上数据可以看出,公司上游核心要素是易拉罐供应商,下游核心要素是经销商。那养元饮品是通过何种方式把控上下游的呢?

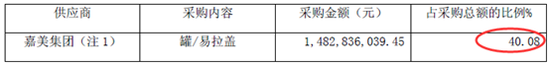

对于上游即供应商,公司采取持股方式进行利益捆绑。河南华冠养元饮料有限公司、临颍嘉美印铁制罐有限公司、四川华冠食品有限公司、简阳嘉美印铁制罐有限公司、衡水嘉美印铁制罐有限公司、嘉美食品包装(滁州)股份有限公司、鹰潭嘉美印铁制罐有限公司、简阳嘉饮食品有限公司(以上简称“嘉美系”)为中国食品包装有限公司的控股子公司,本公司股东雅智顺投资有限公司持有中国食品包装有限公司的控股股东CFPIncorporated10.16%的权益,嘉美系为本公司及子公司的重要供应商。2018年,嘉美系为公司第一大供应商,采购金额占总金额之比为40.08%。

对于下游即经销商,公司采取经销商持股计划,公司通过增资扩股、协议转让、非公开发行等方式吸纳其经销商(或加盟商、代理商等,以下统称为“经销商”)入股,使得经销商利益与公司利益捆绑在一起。

目前公司实际控制人为姚奎章,直接持有公司 21.01%的股权,并通过雅智顺投资有限公司间接持有公司 18.35%的股权。另外,招股书显示公司128名自然人股东中,有18名来自经销商,公司员工与经销商的持股达到了90%。2018年,公司披露出的经销商交易的销售收入为2.46亿元。

上下游利益捆绑式把控下,公司近年来在植物性饮品中维持着一定的市场份额。由于上下游之间的利益关系,养元饮品也一直维持着较大数额的预收账款,截止2018年12月31日,公司预收款项余额为24.25亿元。对于预收款项金额较大,市场认为这种渠道把控力或可以与茅台相提并论。渠道把控力强,市场份额较大,但也一直存在市场的质疑,为何预收账款会如此之多?或许我们可以从公司与经销商的财务数据差异找出一些答案。

养元饮品收入比经销披露数据大

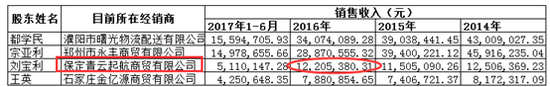

先从经销商保定青云起航商贸有限公司(简称“青云起航”)看,青云起航2014年至2018年,与公司销售收入金额分别为1250万元、1150万元、1220万元、990万元及1098万元。青云起航既是经销商,也为公司股东。但根据天眼查对比数据发现,青云起航2016年销售额仅为289.4万元,差额相差超过3倍,2016年之后青云起航不再对外披露相关数据。

招股书整理数据:

2016年天眼查数据:

值得一提的是,公司招股书披露公司对青云起航2016年的预收款为438万元,而青云起航的总资产仅为59.1万元。

再看郑州市永丰商贸有限公司(简称“永丰商贸”),永丰商贸既为客户也为股东,也是公司前二十大客户之一,但是公司披露其2018年未与公司发生交易往来。2014年至2017年,其与公司销售收入交易发生额分别为4591万元、3940万、2887万元及1614万元。根据天眼查,对比永丰商贸披露的年报数据,永丰商贸2014年销售额仅为2256万元,与公司招股书披露数据相差一倍,永丰商贸2016年销售额仅为1450万元,与公司招股书披露数据相差近一倍。

另外,公司招股书披露的淮北市张凯副食品经销部为公司前二十大经销商,2016年交易金额超过2000万元,而该公司2017年的销售额骤变仅为5万元。

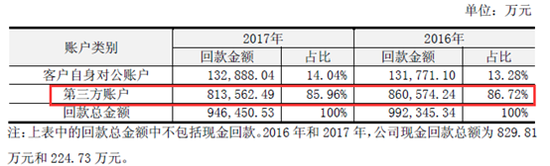

此外,公司客户销售和回款存在不一致的情形,除了客户以自身对公账户回款外,还存在客户以包括客户实际控制人、控股股东、个体经营者、其他股东、前述人员关系密切家庭成员等亲属、纯董监高以及纯员工如财务人员的账户等第三方账户回款的情形。2016年至2017年,公司第三方回款金额分别为86.06亿元、81.36亿元,对应回款总额占比为86.72%、85.96%。具体情况如下:

一般财务准则对资金流、业务流均需要高度匹配,资金回款一般与采购客户金额相一致。对于这种现象,公司解释称,现阶段,我国食品饮料行业中,主流的销售模式是经销模式,而经销商第三方回款是行业的普遍业态,主要原因是经销商从组织形式上主要以小型公司制商贸公司或个体工商户性质的非法人经营单位为主体,经营方式主要是夫妻、父子、兄弟等家庭成员共同经营,从业人员较少,关键岗位如财务均由家庭核心成员担任。因此,公司销售客户第三方回款的情况具有普遍性,几乎涉及公司全部的经销商和销售区域。

我们再进一步从营收、预收款及销售费用看看情况如何。

营收增长与预收款、销售费用存在背离现象

2018年养元饮品营收增长与预收下滑形成鲜明对比。2018年营收较上年增长超过五个百分点,但是预收却出现超过十四个百分点下滑。

根据近五年报表发现,2015年至2018年营业收入同比变动幅度分别为10.35%、-2.38%、-13.02%及5.21%,而预收款项变动幅度分别为-18.13%、-15.15%、24.22%及-14.34%。

2017年,公司预收与营收背离引起上交所问询。对此,公司解释预收大小取决于春节临近期。年末预收款金额的大小、增减的主要原因是春节销售旺季的具体时间有差异。我国传统节假日春节和元宵节、中秋节前的3个月左右是公司一年中的销售旺季,为了确保旺季销售,公司通常会在6月、11月制定旺季促销政策,鼓励经销商当月在与终端商在签订旺季销售计划并上收预收款(简称“签约”)的基础上,向公司预付货款。因此,每年两次“签约”完成后,公司会形成金额较大的预收账款。之后,随着经销商不断下单购货,公司预收账款金额逐渐减少。通常,春节越临近年末,经销商购货越多,对签约预收款的使用越多,期末预收款的金额越小,反之,春节距离年末越远,期末预收款的金额越大。但是对比春节日期发现,2015年年度的春节日期为次年2月19日,而2014年的春节为次年的1月31日。2015年年末距离春节最远,但是其预收反而没有2014年的大,而2018年营收预收走势类似2015年的走势。

除了营收与预收相背离,销售费用与营收增长也出现背离。

业内人士表示,销售费用一般与营业收入正相关,但是养元饮品历史财务数据表现似乎背离这一规律。以2015年与2018年财务数据为例,公司2018年营业收入为81.44亿元,相比2015年91.17亿元的营业收入少出近10亿元,但是,2018年的销售费用10.32亿却比2015年高,2015年销售费用为9.21亿元。

值得一提的是,2018年公司营业收入相比去年上涨超过五个百分点,但是销售费用中的广告费用、促销费用分别下降20.87%、12.38%。

2018年年报:

除了财务数据存在一些背离的现象,公司销售净利率相对较高背后存在“财技”。

销售净利率较为波动背后的“财技”:商业折扣

2018年营业收入为81.44亿元,较2017年的77.41亿元上涨幅度超过5%,但是同时养元饮品销售净利率为32.88%,较上一年上涨三点零四个百分点。根据近五年财务数据发现,公司销售净利率较为波动。公司2018年的收入与2014年收入水平相当,但是2018年销售净利率却高出逾十个百分点。销售净利为五年中最高,这是公司消减了销售费用还是另有原因呢?这或许跟公司促销政策及背后的财务核算方法有关。

公司促销政策,是根据经销商经销公司产品的普遍需要或一年中不同时期的市场特点,制订和实施覆盖全部市场、部分市场和特定网点的具体市场政策,公司通过提供搭赠品、外购促销品或报销费用的方式支持经销商执行,或要求经销商自担费用执行,但对经销商执行效果进行考核,对考核达标的经销商给予奖励。

公司根据自身深度营销的特点,主要选择两类促销方式,一是对经销商销售过程的事中行为提出要求,如果经考核达标则给予其奖励,奖励具体形式通常为奖励商业折扣额度、外购物品等;二是公司直接通过提供搭赠品、外购促销品或报销费用的方式支持经销商执行市场政策等。在公司上述两类促销方式中,最主流的方式是奖励商业折扣额度。商业折扣一般是不需要作会计处理的,在销售实现时直接从收入中扣除,不用体现到销售费用中。

根据披露信息显示,公司2017年新增的奖励考核的商业折扣高达6.76亿元。

除了以上促销方式,公司还通过直接提供搭赠品支持经销商执行市场政策。公司制定经销商对终端网点销售环节的搭赠政策,如10搭1或12搭1,也即终端网点每从经销商购进10件或12件公司产品即可获赠1件公司产品。赠品全部或部分由公司提供,在经销商从公司进货时,公司按一定比例向经销商搭赠。 该搭赠品会计处理方式“类比”商业折扣,不会体现到销售费用中。

除了以上主要促销政策方式,公司制定终端网点对消费者销售环节的外购促销品促销政策,并提供全部外购促销品,该类产生的费用会进到销售费用中。公司也制定商超等渠道的堆头陈列政策,要求经销商在公司核定的商超网点等按要求摆放堆头或陈列,相关费用由公司全部或部分承担,也会进到相关销售费用中。

综上大概可以估算,如果将2017年的商业折扣与搭赠品还原出来,公司促销费用与其他相关销售费用累计超过25亿元,超过当期净利。(公司观察 福瑞斯特·甘/文)