中兴通讯:Q3营利双降,软件退税收益贡献超2成净利,支柱业务国内市场承压

10月21日,信息通信设备商龙头企业中兴通讯(000063.SZ)发布2024年三季报,公司营收和归母净利润均实现小幅度增长。

证券之星注意到,中兴通讯业绩增长的背后仍存在隐忧,公司的归母净利润增速近年来有明显放缓之势,至今已退至个位数。公司净利润微增的背后除了受益于期间费用的减少之外,更为关键的原因是软件退税收益的增加,为公司贡献了超2成的利润。

同时,公司的支柱业务--运营商网络业务受投资环境影响,该业务在国内市场整体承压。若分单季度来看,公司在Q3更是出现了营利双降的情况。

二级市场方面,中兴通讯在公布第三季度业绩后的首个交易日,其A股和H股均出现显著下跌。10月22日,公司A股盘中一度跌近6%,最终收跌5.14%,报收30.08元/股,当前总市值为1439亿元;H股则收跌8.03%,报收19.36港元/股,总市值为926亿港元。

软件退税收益占净利比重增至21%

公开资料显示,中兴通讯是一家面向电信运营商及政企客户提供ICT(信息与通信技术)技术与产品解决方案,面向个人消费者提供终端产品的公司。

据公司发布的2024年三季报显示,报告期内,公司实现营收为900.45亿元,同比增长0.73%;归母净利润为79.06亿元,同比微增0.83%。实际上,与去年同期的14.97%相比,公司的归母净利润增速正在明显放缓。

分季度来看,中兴通讯Q3出现了营利双降的情况。公司Q3的营收为275.57亿元,同比下降3.94%;归母净利润为21.74亿元,同比下降8.23%。摩根大通指出,中兴通讯第三季收入及盈利分别低于市场共识的16%及9%。

净利润下滑之下,公司的经营活动现金流承压,Q3的经营活动产生的现金流量净额为10.49亿元,同比下滑63.02%。

证券之星注意到,今年前三季度,期间费用的减少在一定程度上帮助了公司净利润的增长。

报告期内,公司的期间费用为280.87亿元,相比于去年同期的288.82亿元,下滑7.95亿元,期间费用率也由32.31%降至31.19%。

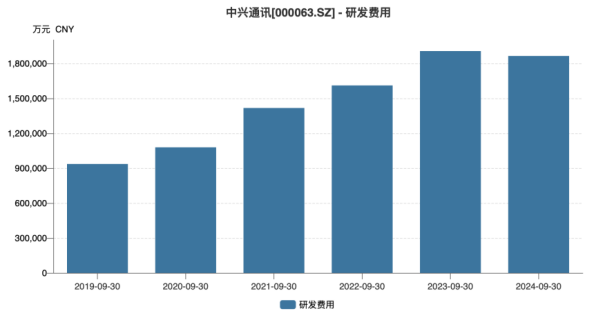

从单项费用来看,公司管理费用的下降幅度较大,同比下滑了15.13%,降至32.32亿元。一直重视研发的中兴通讯也减少了在研发费用上的支出。今年前三季度,中兴通讯的研发费用为186.41亿元,同比下滑了2.2%,这也是公司自2019年以来三季报研发费用首次出现下滑。

除了期间费用的减少之外,软件退税收益更是为中兴通讯贡献了超2成的利润。

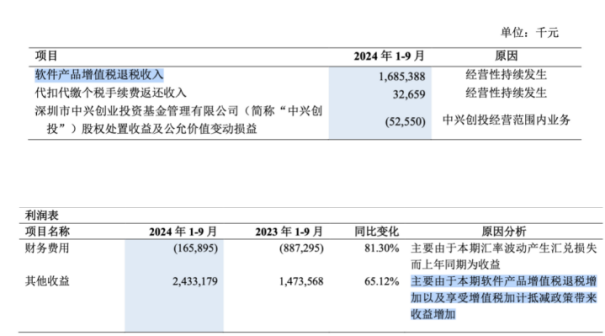

今年前三季度,由于本期软件产品增值税退税增加以及享受增值税加计抵减政策带来收益增加,公司其他收益同比增加65.12%至24.33亿元,占公司当期净利润的比重由去年同期的19%增至31%。

其中,公司通过软件产品增值税退税取得的收益为16.86亿元,同比增长42%,占公司归母净利润的比重由去年同期的15%增至21%,占比有所提升。

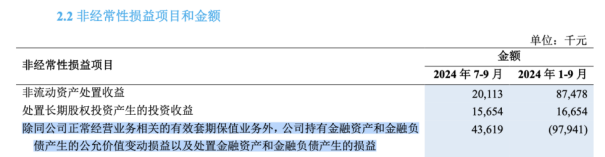

尽管公司归母净利润出现增长,但其扣非净利润却出现下滑。今年前三季度,公司的扣非净利润为68.98亿元,同比下滑2.86%。

在公司非经常损益明细中,除同公司正常经营业务相关的有效套期保值业务外,公司持有金融资产和金融负债产生的公允价值变动损益以及处置金融资产和金融负债产生的损益发生了较大幅度的增长,同比增长67%,拉高了公司非经常损益总金额。今年前三季度,公司非经常损益总金额为10.08亿元,同比增长36%。

国内运营商网络业务承压

按客户区分,中兴通讯主要有运营商网络、消费者业务、政企业务三大业务板块。其中,运营商网络为公司的支柱业务,占公司营收的比重接近6成,主要产品为运营商组网设备,分为有线产品、无线产品。

虽然公司在三季报中并未披露三大业务的营收数据,但证券之星注意到,公司在官方公众号提及,前三季度,公司的消费者和政企业务均实现增长,国内运营商网络业务受投资环境影响整体承压。

结合半年报业绩来看,运营商网络业务也是公司三大业务中收入唯一出现下滑的,同比下滑8.61%%至372.96亿元。这主要是因为今年以来,国内三大运营商资本开支规划总体小幅下降,无线投资开始降低,无线产品收入是公司业绩基本盘,因此国内运营商投资的变化对其该部分业务产生了影响。

证券之星注意到,在三季报中,公司的毛利率并未得到明显改善,同比下滑了3.24个百分点,为40.43%。实际上,在半年报中,受政企业务毛利率下滑的拖累,中兴通讯上半年的整体销售毛利率同比出现下滑,为40.47%。(本文首发证券之星,作者|李若菡)

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144