红线后房企投资收敛聚焦,路径有何不同?

自去年“三道红线”政策落地以来,对房企在投融资工作造成巨大影响。百强房企投资意愿、力度大幅下降,收敛聚焦成为共识。此背景下,各档位房企投资表现如何?城市选择路径又有何差别?

红线后投资额持续走低,红、橙档房企投资降幅超50%

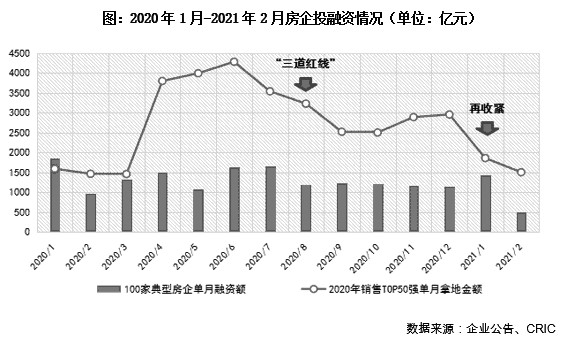

从2020年9月至2021年2月企业的投融资表现来看,“三道红线”政策对企业的融资端和投资端均有较大影响:融资端,红线后房企融资额持续低迷,近半年来有5个月融资额同比下滑。2021年2月房企融资额创2017年3月以来新低,仅有504亿元。投资端收紧更为显著,去年9月以来销售TOP50房企投资金额持续下滑。

“三道红线”按照现金短债比、净利润率、扣除预收之后的资产负债率把房企划分为红、橙、黄、绿四个不同档位,对未来有息负债增速有不同限制。

其中红、橙两档房企有息负债规模分别新增0%和5%,故投资收紧的表现最为明显,红线后投资力度分别下降51%和57%。

而黄、绿两档房企有息负债规模增速分别为10%和15%,相对而言新增融资的空间较大,因此投资并未明显收缩,尤其是绿档房企的投资力度较政策出台前上升24%。

近六成黄、绿档房企投资集中在去年四季度,2021年伊始整体投资降至低位

在投资走弱的背景下,除各档房企纳储分化之外,同档位房企投资节奏也不尽相同。

从50家重点监测房企月度投资金额走势来看,红、橙档房企在8月后投资力度显著下滑,仅有少数国企投资保持稳定;而黄、绿档位房企仅四成受到政策影响较大,投资力度明显下调,多数房企仍然保持既有的投资铺排计划。若将单月拿地金额与全年平均值相比,近六成黄、绿档房企投资集中在去年四季度。其中绿档房企自2020年8月份后投资一路攀高,全年平均投资力度在12月达到最高峰。由此可见在其他房企受政策影响收敛拿地后,绿色房企快速抓住了投资窗口期,趁机大力纳储。但进入2021年后,绿档房企投资额同样出现断崖式下跌,一方面是受到春节假期及城市供地节奏的影响,另一方面在去年四季度加仓后,绿档房企有意调整自身投资节奏。

投资收敛之下全国化规模房企聚焦一二线城市,区域深耕型房企精准布局三四线城市

从部分典型房企在红线政策前后的投资集中度、布局情况来看,虽然聚焦、深耕是房企目前的主要策略,但不同类型的房企聚焦方式有所不同。

整体来看,已经实现了全国化布局的房企资金实力更为雄厚,在整体投资收紧的情况下,均选择聚焦一二线城市,提高优质土储的结构性占比。以绿地为例,在红线政策出台前,绿地平均每月投资金额在百亿元以上,拿地分布40多个二三线城市;而自9月份以后平均月度投资额降至30亿元左右,拿地城市也骤减至19个。从城市分布上来看,9月份以后绿地的投资金额集中在南昌、西安、南宁等二线城市,以及盐城、张家港、湖州这样的热点三四线城市,整体而言红线后投资策略向核心城市聚集。

此外,诸如华润、金地、龙湖等房企,在红线政策发布后拿地数量均有所下降,但更注重核心城市的土地储备。华润红线前在北京的投资金额占总投资额的24%,红线后在深圳、北京拿地金额分别占16%和8%,持续重仓一线城市。

仍有部分黄绿房企投资扩张,主要集中长三角优质二三线城市

相比之下,黄、绿档房企投资灵活性更大,去年9月份以来仅有四成左右的企业在政策影响下收敛了投资,剩余的六成企业仍保持匀速投资节奏,或年末增大力度,或逆市积极纳储。从城市选择角度来看,策略多为加仓长三角的二三线城市以及稳固自身大本营土储。

从布局变化上来看,华宇一方面在深耕区域加码,另一方面则伺机在省会城市补仓:红线前华宇投资前五的城市以长三角为主,包含常州、温州等三四线城市,但红线政策发布后,华宇投资TOP5的城市变为西安、南京、重庆、沈阳和成都五个二线城市,其中重庆、成都是华宇的深耕区域。招商蛇口则大力加码长三角核心城市,红线前招商蛇口投资前10的城市中,有5个来自长三角,占比金额合计约39%,红线后仍有5个长三角城市位列招商拿地金额TOP10,合计占比约为46%,提升7个百分点,其中南京、上海和杭州分列前三。可以看出,招商蛇口作为全国化布局的房企,三道红线政策后在长三角的三大核心城市积极投资,深耕长三角意图强烈。

综合而言,黄、绿色档位的房企得益于财务稳健性相对更强,获得了一定的投资机遇,虽然部分国企、央企保持了积极的投资势态,但拿地收敛、聚焦仍然是主流趋势。

不同房企选择的聚焦路径不尽相同,对于全国化的大型规模房企来说,保持聚焦一二线城市,持续优化土储的结构,说明大部分龙头房企还是更加看好一二线城市未来前景;而对于区域深耕型的中小房企而言,目前加入一二线城市投资门槛相对较高,保持深耕、吃透市场或是更好的选择。

克而瑞地产研究

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144