广发基金刘格菘:700亿基金经理的豹变

来源: 仓都加满(mtlsnow)

今年以来,A股震荡分化加剧,基金管理的难度也越来越大。

对于市场上的基金经理,特别是管理爆款基金的明星基金经理来说,今年普遍面临严峻挑战。

但是,震荡多变的市场,正是检验明星基金经理和爆款产品的试金石。

它可以让市场看清,盛名之下,明星基金经理的成色到底如何?

同时,市场的考验,也可以让基金经理更清楚地认识到,自己的能力圈在哪里,管理半径是多少?是否具有大资金管理能力?自己有哪些弱点,哪些方面应该提高?

如果能经受住市场的洗礼考验,在管理体系上不断迭代与进化,无疑有望让基金经理完成豹变,更上一层楼。

唯有经受考验,才能成就顶流基金经理

在A股市场,只有兼具名气、业绩和规模的明星基金经理,才能被称为“顶流”。广发基金刘格菘,就是其中之一。

广发基金高级董事总经理刘格菘

一方面,他是2019年公募基金的业绩冠军。他管理的三只基金,在2019年收益率都超过100%,包揽3800多只股票型和混合型基金的前三名,这在公募历史上是很少见的。

另一方面,在年度冠军的号召力下,他的管理规模,也从2019年末的210亿元,扩张到2021年中期的755.79亿元,在主动权益类公募基金经理中,管理规模排名第四。

正所谓,树大招风,刘格菘的投资风格一度引起市场的争议。

有人评价他风格激进,在牛市中收益高,但在熊市的防守能力弱;有人说他风格单一,只买科技股,一旦风格轮换就落后了;更有一些人对他的从业经历入手,抨击其身上带着“赌”的标签。

站在理性的角度分析,市场非议的焦点有两个:

一是集中配置某一两个行业的投资风格,净值往往容易大起大落;

二是存在路径依赖的风险,在这个市场风格下表现好,如果市场风向变了,怎么办?

毕竟,过往市场上出现的年度冠军,大部分“昙花一现”,被称为“冠军魔咒”。

不管外界怎么评价和分析,基金经理的投资水平到底怎么样,最终还是靠业绩说话,一年多过去了,刘格菘交了一份怎样的答卷呢?

2020年,偏股型基金的年度平均收益率超过40%,而刘格菘管理的广发双擎升级混合A、广发创新升级、广发多元新兴股票,2020年的年度收益分别为66.36%、77.63%、63.46%,取得了明显的超额收益。

2021年已经过去一半,刘格菘管理的5只基金全部取得正收益,客观来说,这个数据表明,基金经理在规模快速扩大后,交出了一张不错的成绩单,体现了较好的业绩持续性。

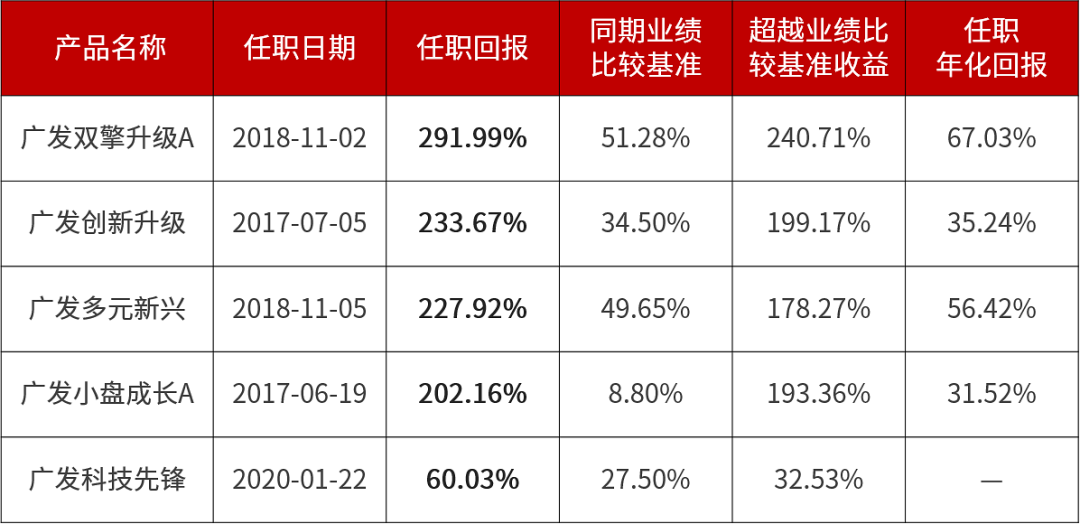

表:刘格菘目前在管基金业绩情况

数据截至2021年6月30日,基金的过往业绩并不预示其未来表现,投资需谨慎。

数据显示,截至2021年6月30日,刘格菘在管满2年以上产品的任职回报均超过200%,任职年化回报都在30%以上。

无论是短期业绩,还是长期业绩,刘格菘都用净值表现,打破了外界关于“冠军魔咒”的质疑。

刘格菘的五个关键词

成功并非偶然。

对于刘格菘来说,近两年声名鹊起、管理规模飙升背后,是他在证券行业十几年经验的积累,以及在投资、研究方面的不断精进。

近日,我查阅了刘格菘从业以来的所有访谈、管理组合的基金季报等。看完以后的直观感受是,看他的材料相当于深度学习的一个过程,他对市场的规律、投资方法论确实有不一样的思考。

结合自己的体会,我总结了他的几个关键词:

1、起于科技,不止于科技

很多人知道刘格菘,是因为他在2019年的时候,大举买入以芯片为代表的科技股,成为当年全市场公募基金的业绩冠军。

由此,刘格菘也被贴上了科技基金经理的标签。

但是实际上,刘格菘是一位比较全面的选手,投资能力覆盖科技、周期、消费。

刘格菘是清华大学经济学博士,11年证券从业经历,近8年投资管理经验。

入行以来,刘格菘就一直不断扩大自己的覆盖行业广度,完善自己的知识结构。

他在入行的时候,曾负责金融和地产行业,属于偏周期的行业。

其后,他的研究领域增加了食品饮料行业,研究逐渐从宏观走向中观。

后来,他又覆盖科技等新兴行业。

经济学的专业背景,让刘格菘比较擅长做数据方面的一些研究,在行业数据变化、政策变化方面有较多的积累,通过分析行业的景气度,自上而下把握机会。

多年的积累、沉淀,让刘格菘成为一位比较全面的选手,对金融、消费、制造业、科技等不同板块都比较了解。

这种全面性,构成了他独特的优势,有助于其更全面地理解和把握市场机会。

2、中观配置,打破路径依赖

A股市场历来风格多变,历史上也曾存在基金业绩冠军路径依赖、单一风格的问题,曾经的“一哥”、“一姐”,在一战出名后,遇到市场风格转换,业绩就黯淡下去。

而刘格菘这两年的操作,并没有拘泥其过往成名的行业,没有依赖单一风格,重仓行业和品种一直在变化。

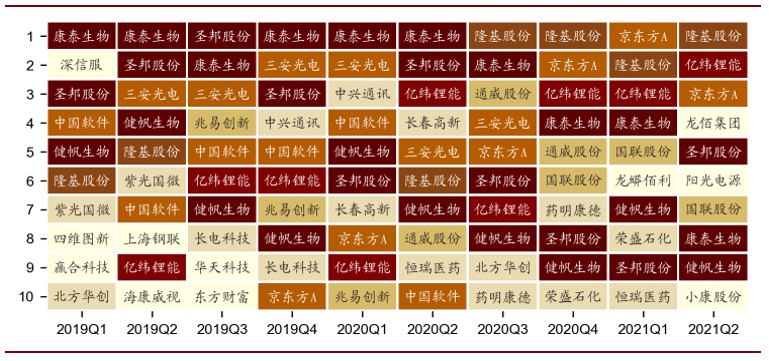

图:广发创新升级最近9个季度的重仓股

资料来源:Wind,招商证券,数据仅做展示,不做个股推荐。

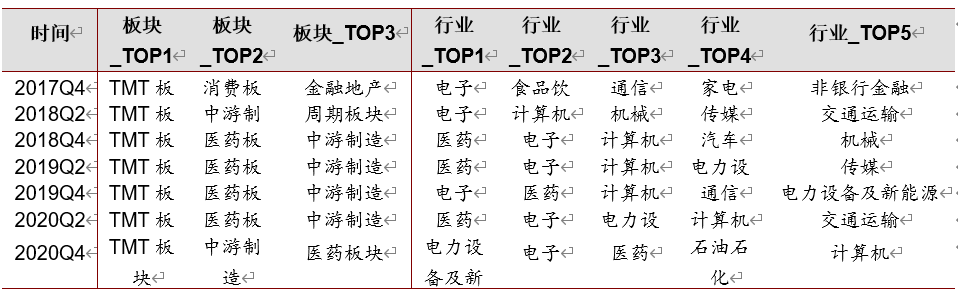

刘格菘管理的组合,覆盖了包括中游制造、医药、消费、周期、金融地产在内的各大板块。

从行业来看,涵盖电子、医药、计算机、汽车、家电、电力设备及新能源、石油石化、通信、机械、传媒、非银金融等十几个不同的细分行业。

表:广发创新升级阶段性集中板块和行业标签

资料来源:Wind,招商证券

这和他在过往的经历有关。

“2015年下半年至2016年上半年,我管理的组合业绩表现不好,当时风格已经发生变化,但我固守在自己原来的风格,没有看到市场的变化。那一年,我对自己的投资体系进行深入的思考。”

过去,他在研究上,重个股、轻行业,自我的东西比较多,投资体系不够开放,组合贡献更多来自个股,而不是行业配置。

经过2016年的那轮反思后,刘格菘的投资体系发生了重大变化,更加重视行业配置,而淡化自下而上的个股选择。

现在,刘格菘属于中观配置的风格,在研究时,他面向所有行业寻找机会,每个板块都会花精力看,对行业的基本面、产业趋势保持敏感。

因为不带偏见地看每一个行业,才不会有路径依赖,不会错过任何一个大方向的机会,这样才能做到真正的行业非中性配置。

3、非中性,不平庸

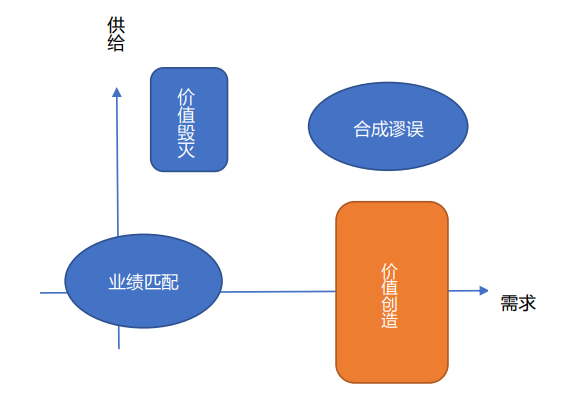

与自下而上选股的基金经理不同,刘格菘的特色是根据供需格局进行跨行业比较,依靠对产业链的深入研究,找到需求扩张的行业。

具体到组合构建层面,他的策略是做非中性的行业配置,即从未来几年可能表现最好的产业方向中找出4-5个行业来重点配置,力争获取行业配置的阿尔法。

这样的组合,有更好的进攻性。

刘格菘从供需格局入手把握产业趋势,按照他的投资框架,他重点关注两类机会:一类是供需格局发生明显变化的行业,如受益于需求扩张或供给收缩的板块。另一类是供需格局稳定、景气度较高的行业,但前提是估值扩张处于可接受范围内。

举例说,类似大消费,供需格局比较稳定,没有太大变化,对于这一类资产,刘格菘在配置时强调性价比,他会选择在估值比较合理阶段布局,赚业绩增长的钱。

刘格菘最青睐的行业,是坐标轴右边中间位置,是供给比较稳定或者供给格局在变好,供给收缩,需求反而在扩张的行业。

他把这一类资产总结为价值创造类资产,在这一区域往往能找到高成长的板块。

复盘A股的历史表现,板块供需格局发生较大变化的时刻,往往就是产业趋势投资的起点:比如2012年的安防、2013年的新兴互联网、2017年的消费升级、2018年的养殖行业、2019年的半导体等。

站在当前时点展望,刘格菘分析,光伏行业、动力电池、面板等行业,正处于价值创造阶段。

“需求在快速扩张,供给格局保持相对稳定,说明行业的龙头公司有很强的壁垒,行业红利大部分都能被龙头公司分享。”

“往后看,只要行业供给格局还在继续优化,需求也能保持相对稳定,大家就会慢慢认识到这是一类创造价值的资产,它的估值体系也会有变化。”

4、从10到N,看好全球比较优势制造业

刘格菘现阶段最看好的行业之一,是全球比较优势制造业。

由于产业链长、带动上下游发展的能力强、劳动力需求大、技术设备投入要求高,制造业可以说是立国之本,制造业的发展,关系到一个国家的可持续发展能力。

在2021年基金一季报中,刘格菘对制造业的三个阶段做了详细的阐述,他说:

制造业分三个阶段,刘格菘最看好第三个阶段:从10 到 N 阶段,在这个阶段,制造业龙头企业竞争优势已经比较明显,护城河越来越宽,市场份额稳步提升,成本、技术持续领先,产业链基本实现自主可控,逐步确立全球比较优势。

他认为,近几年,我国具备全球比较优势的制造业行业占比不断上升,随着全球从新冠疫情中逐步走出来,立足中国比较优势、需求面向全球的制造业,将在全球复苏中持续受益。

刘格菘认为,全球比较优势制造业,是未来2-3年的投资主线之一,包括光伏、新能源车、化工龙头、面板等,上述行业的龙头公司是他未来关注的重点方向。

5、不抱团,不从众

今年年初,以消费、医药为代表的核心资产概念盛行,但在春节后,不少核心资产的股价出现大幅波动,由此导致部分基金净值出现较大回撤。

这再次向我们提示了,人多的地方不要去。

从历史持仓来看,刘格菘属于“不抱团”的风格,他是严格按照行业景气度、产业趋势出发进行行业比较,并结合板块的成长性、市场空间、性价比等进行配置。

资料来源:Wind,招商证券

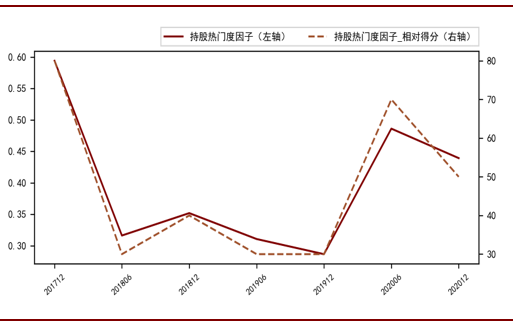

根据招商证券研究,刘格菘管理的广发创新升级,最新一期持股热门度因子为0.44,持股热门度相对得分为50,呈现出不抱团、独立研究的投资风格。

投资圈经常说的一句话是:投资是认知的变现,基金组合是基金经理世界观、人生观的折射。

不抱团,不从众,某种意义也是刘格菘的个人性格、投资哲学的折射。

“我比较喜欢思想家陈寅恪讲的‘独立之精神,自由之思想’,比较喜欢独立思考,每一次投资策略都是基于研究得出的结果,而不是为配置而配置。"

从刘格菘的一些投资操作看,他对行业的变化确实比较敏感,能捕捉到市场还没有发现的行业机会,注意到市场还没有形成共识的逻辑。

比如,他在2020年一季度开始买光伏,那个阶段只有很少人看好。当时,他的核心逻辑是行业供给结构优化,龙头公司有比较优势。这种略偏左侧的布前瞻性局,给基金带来了较好的超额收益。

总结:君子豹变,更上一层楼

有句古语叫:大人虎变,小人革面,君子豹变。

这句话出自《周易》中的《象辞》第49革卦:大人虎变,其文炳也;君子豹变,其文蔚也;小人革面,顺以从君也。

古人用豹变来形容君子的长成。因为君子像豹一样,出生平凡和普通,但是经过自己修养、求知,最终像成年的豹子一样,矫健而美丽,成为一个有品质的人。

这和优秀基金经理的漫长养成颇有类似,入行11年,刘格菘从当年的青涩,经过长时间的磨练和积累,历经几轮牛熊考验后,成长为掌管700亿规模的顶流基金经理。

伴随着规模的扩张和投资能力的提升,他的身上呈现了一系列的变化,例如,持续拓展能力圈,覆盖的行业更广泛;资产配置更多元,组合的超额收益来源更广泛;具有良好的大局观,中观配置,抓住不同阶段的重点;独立研究,不抱团、不从众,注意组合的性价比等等。

总的来说,无论从投资理念、组合构建、个股选择,还是在数百亿的大资金管理体系上,刘格菘已经成长为公募基金中少有的全面型选手,用他自己的话说:

“现在跟刚做投资时相比,最大的变化肯定是能力变强了,犯错的概率变小了。

投资这个行业跟中医非常像,只要在不断学习新的东西,经验、能力会随着年龄的增长而增长,前提是你不是只会把脉、只会开药或者只会几招鲜,而是构建了一个哲学的思考体系。”

最后,我来做个总结,刘格菘从业以来,有过低谷,有过徘徊,有过冠军时刻,也遭受过外界的诸多怀疑。

面对外界的质疑和市场的考验,刘格菘对自己的投资框架不断迭代和优化,不断提升自己的认知能力。

如今的他,比过去更低调,更会隐藏锋芒;但与此同时,他也一次次用实实在在的业绩,向市场证明了自己的能力。

投资的世界没有尽头,希望刘格菘这样的基金经理,能够继续坚守价值投资理念,力争为持有人创造更好的超额收益,在投资的道路上更上一层楼。

免责声明:基金研究、分析不构成投资咨询或顾问服务,不构成投资建议。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资,自行承担投资基金的风险。

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144