“反向操作”为哪般? 登康口腔压缩自有产能后又欲募投扩产

“牙膏市场份额位居行业第四”的重庆登康口腔护理用品股份有限公司(以下简称“登康口腔”)拟借IPO在激烈的行业竞争中“破局”,此次IPO募资主要用于营销推广和产能置换升级。

《大众证券报》明镜工作室记者发现,登康口腔近三年牙膏生产线产能利用率一直稳定在85%,自有产能持续压缩,委托生产量大幅增加,到了2022年上半年,公司委托生产量已超过自产量,且占总销量近56%。在此情况下,登康口腔仍拟使用募资用于扩张产能,募投项目达产后产能能否消化存疑 。此外,登康口腔曾存在劳务派遣用工比例超10%的用工不规范问题也引人关注。

委外产量已超自产量

“冷热酸甜,想吃就吃”,90年代“冷酸灵”牙膏的广告语家喻户晓,如今登康口腔营收仍主要依靠核心品牌“冷酸灵”成人牙膏产品。

经过数十年的发展,登康口腔目前旗下拥有“登康”“冷酸灵”“医研”“贝乐乐”“萌芽”等多个口腔护理品牌,其中“冷酸灵”牙膏具有较高的知名度,公司电动牙刷及口腔医疗与美容护理等产品销量较小,市场知名度相对较低。

在登康口腔的营收中,成人牙膏销售收入占比也较高。最新披露的招股书显示,2019-2021年及2022年上半年,登康口腔主营业务收入分别为94166.27万元、102754.44万元、114011.49万元和60975.77万元。其中,成人牙膏销售收入分别为77346.49万元、84180.26万元、89952.30万元和48631.96万元,占主营业务收入八成左右,其他收入则来自成人牙刷和儿童牙膏。

此次IPO,登康口腔计划募集资金6.6亿元,用于智能制造升级建设项目、全渠道营销网络升级及品牌推广建设项目、口腔健康研究中心建设项目、数字化管理平台建设项目。其中,营销推广和产能置换升级占大头,3.7亿元用于全渠道营销网络升级及品牌推广建设项目,2.2亿元用于智能制造升级建设项目。

智能制造升级建设项目为产能置换升级项目,总投资额为22390.76万元,拟利用现有的生产厂房及相关配套设施,通过购置行业领先的制膏生产设备、自动化牙膏灌装机和薄膜热收缩包装机、灌装车间后段设备及产品扫码追溯系统、DIY生产线、数字化多媒体设备等装备,搭建智能制造信息化管理系统,同时新建智能立体仓库以提高物流周转能力和供应链运行效率。项目实施周期为30个月。

根据项目可行性研究报告测算,该项目达产年份可产生销售收入83881.67万元,项目的税后静态投资回收期为6.72年。募投项目达产后,牙膏设计年产能预计将达到25920万支,预计最终实现产量23328万支。

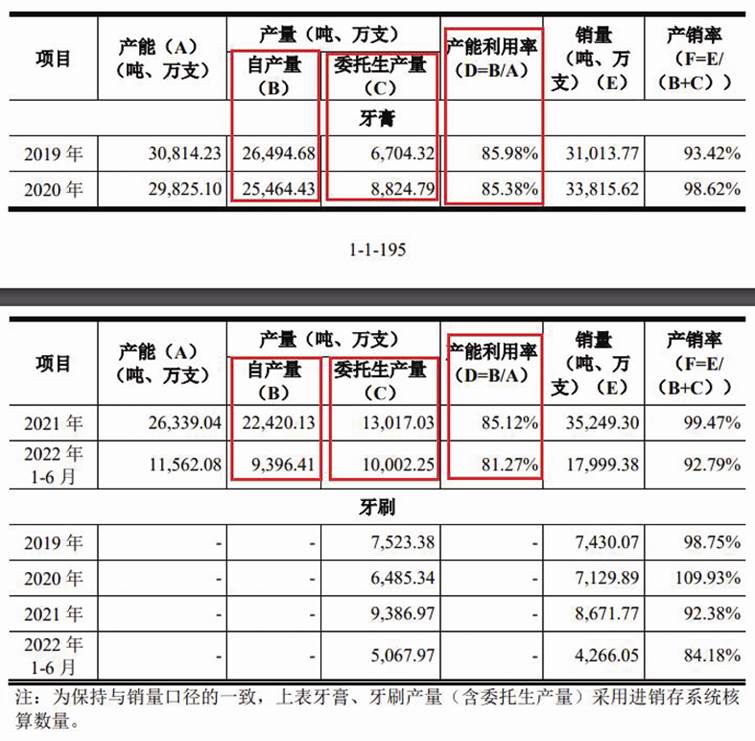

而从招股书披露的主要产品的产能、产量情况来看,2019-2021年,登康口腔牙膏生产线产能利用率一直稳定地维持在85%左右,牙刷全部委托生产。牙膏产能整体呈现下滑趋势,依次为30814.23吨、29825.10吨、26339.04吨,自产量由2019年的26494.68吨降至2021年的22420.13吨;委托生产量则持续大幅增加,由6704.32吨增至13017.03吨,2021年委托生产量一度占总销量约40%;牙膏产销率维持在90%至100%之间(见图一)。同期,牙刷全部为委托生产。

图一:登康口腔主要产品产能、产量和销量情况

到了2022年上半年,登康口腔委托生产量已超过自产量,且占总销量近56%。数据显示,2022年1-6月,登康口腔牙膏产能为11562.08吨、自产量9396.41吨,委托生产量高达10002.25吨。

“随着近年来公司业务的不断发展,内部产能已经不能完全满足市场的需求,公司将部分牙膏产品以委托生产方式作为内部产能的有效补充。牙刷、电动牙刷等其他口腔清洁护理用品目前主要采用委托生产。委托生产的牙膏产品采用公司自主研发配方,由公司提供关键原材料,并通过全流程信息化系统管理,执行统一的质量标准,保证公司委托生产产品质量的一致性。”登康口腔在招股书中表示。

值得一提的是,尽管自产量持续减少,委托生产量持续增加,尤其在2021年增大了委托生产采购的比重的情况下,登康口腔电力采购数量不减反增。报告期内,登康口腔能源采购主要为电力采购数量依次为745.19万度、754.54万度、796.09万度。

销售费用远超研发费用

登康口腔此次IPO用于营销推广的投入更是超过了产能置换升级的投入。根据招股书,登康口腔拟使用3.7亿元用于全渠道营销网络升级及品牌推广建设项目,其中品牌推广费用为2.28亿元,占比超六成。

事实上,报告期内登康口腔也很重视推广,销售费用远超研发费用。

2019-2021年及2022年上半年,登康口腔销售费用分别为27597.59万元、26562.46万元、27940.27万元和15137.73万元,占营业收入的比例分别为29.24%、25.80%、24.45%和24.79%。

公司销售费用主要由促销费用、职工薪酬、广告宣传费构成,报告期内合计占比分别为77.85%、91.11%、90.92%和93.78%。报告期各期,公司销售费用项下的广告宣传费发生额分别为6394.51万元、8727.15万元、4655.49万元和3170.86万元。

同期研发费用堪称销售费用的零头,登康口腔研发费用金额分别为3030.10万元、3169.58万元、3551.80万元和1732.15万元,占营业收入的比重稳定维持在3%左右。研发费用中,职工薪酬占比超六成。

值得一提的是,登康口腔自有专利的研发费用全部费用化处理,未形成无形资产。报告期各期末,公司无形资产分别为1636.91万元、1571.27万元、1670.85万元和1616.26万元,占非流动资产比例分别为6.55%、4.55%、4.58%和4.54%,主要为土地使用权和软件。报告期各期末,公司无形资产中的专利技术账面余额系2002年从外部购买专利技术形成,相关资产已于报告期前摊销完毕或全额计提减值准备。

劳务派遣用工比例超10%

公司近年销售费用项下的促销费用持续增长,2019-2021年及2022年上半年分别为3876.19万元、5215.89万元、11538.40万元和6170.76万元。登康口腔促销劳务费用主要为业务外包和劳务外包费用支出,报告期各期,公司促销劳务费用发生额分别为847.18万元、1027.25万元、4858.36万元和2253.94万元。

对于促销劳务费用暴增,登康口腔解释为“2021年公司临促劳务费用大幅增长,主要系公司部分人员的用工方式由劳务派遣转为劳务外包,调整后,原在职工薪酬项下核算的劳务派遣支出相应减少,促销劳务费用在2021年相应有较大幅度增长”,并表示截至2021年12月31日,公司已不存在劳务派遣用工。

而此前,登康口腔存在劳务派遣用工比例超过10%的情形。

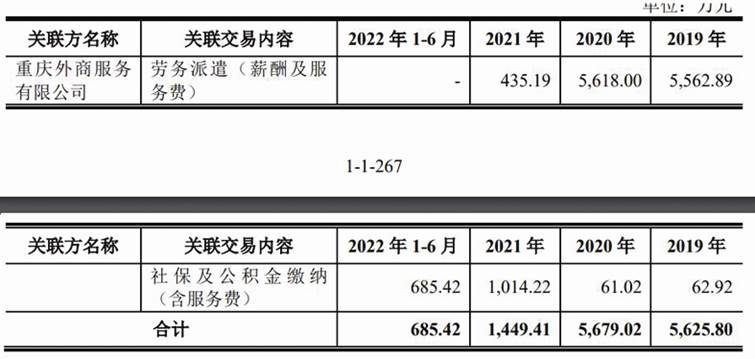

报告期内,登康口腔向重庆外商服务有限公司关联采购的主要内容为劳务派遣服务,关联交易的金额主要为通过重庆外商服务有限公司支付给劳务人员的薪酬和为公司员工缴纳的社保及公积(见图二)。2020年开始,登康口腔对劳务派遣用工进行逐步整改规范,向重庆外商服务有限公司的关联采购金额相应下降。

图二:向重庆外商服务有限公司采购劳务派遣服务等情况

重庆外商服务有限公司系公司控股股东轻纺集团联营企业(重庆对外经贸(集团)有限公司,轻纺集团持有其13.51%的股权并委派一名董事)的控股子公司。报告期内,公司向重庆外商服务有限公司采购劳务派遣服务、社保及公积金缴纳服务。

那么,公司工会对劳务派遣超标是否知晓,有无提出异议并要求降低劳务派遣用工比例?报告期内降低劳务派遣用工比例是否为了上市?2021年公司临促劳务费用大幅增长,主要系公司部分人员的用工方式由劳务派遣转为劳务外包,是否存在劳务派遣人员转为劳务外包人员的情形,是否存在以劳务外包形式规避劳务派遣相关法律义务的情况?

登康口腔近三年产能利用率一直稳定在85%,自有产能持续压缩,委托生产量持续增加,2022年上半年,公司委托生产量已超过自产量,在上述情况下,为何募集资金用于产能置换升级项目?募投项目达产后,牙膏设计年产能预计将达到25920万支,预计最终实现产量23328万支,新增产能、产量能否消化?智能制造升级建设项目的必要性如何?为何2021年增大了委托生产采购的比重,电力采购数量仍增加逾40万度?

就上述疑问,《大众证券报》明镜工作室记者此前致函登康口腔,截至发稿时未收到回复。记者 程述

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144