东鹏控股上市不到两年股价破发:业绩大幅下滑,公司回购、创投减持疑打“配合”

编者按:成功上市不是“终点”,而是企业发展的新起点、新征程。在资本市场不进则退,势必会遭到“唾弃”。新股回头看,关注2019年以来上市企业,“把脉”它们上市后的经营发展、业绩表现、股价走势等。

市场一贯信仰公司回购是提振股价的利好,然而东鹏控股(003012)回购却遭遇了滑铁卢,非但没有达到想象中提振股价的效果,反而越买越跌。近期,东鹏控股公布回购最新进展显示,回购计划无论在时间还是金额上进度均已过大半,已斥资近1.3亿元,而反观公司股价,早已“破发”。

《大众证券报》明镜财经工作室记者发现,东鹏控股上市不到两年股价“破发”的背后,是公司业绩不佳,IPO前财务投资股东在首发限售股解禁后纷纷减持套现。值得一提的是,回顾东鹏控股控股股东提议回购的时间点,恰好在创投股东限售股解禁后,实施减持前,难免有瓜田李下之嫌,是否为配合创投出货令人生疑。

上市后业绩不佳

致力于成为国内领先的整体家居解决方案提供商的东鹏控股,于2020年10月登陆深交所上市,公司主要产品包括瓷砖和洁具,此外还生产销售木地板、涂料产品。

上市前,东鹏控股在招股书中表示,“公开发行后,公司将继续加大在研发技术、制造升级、品牌形象建设上的投入,持续提高核心竞争力和品牌影响力,有效防范和化解经营风险,实现业务规模、盈利能力及综合实力的全面提升”,并在业绩下滑风险中称“随着疫情影响逐渐减弱,市场需求的逐渐恢复,预计公司业绩将逐渐恢复”。

然而,东鹏控股上市次年净利即下滑逾八成,今年中报延续下滑趋势(见图一),上市以来业绩并不理想。2021年,东鹏控股即出现增收不增利的情况,全年实现营业收入79.79亿元,同比增长11.46%;净利润1.54亿元,同比减少81.97%;扣非后净利润仅为0.46亿元,同比减少93.82%。

图一:东鹏控股利润表摘要

最新披露的2022年中报显示,东鹏控股实现营业收入31.32亿元,同比减少13.61%,净利润1.18亿元,同比减少69.51%,扣非后净利润0.84亿元,同比减少73.42%。短期公司受需求下滑及成本增加影响业绩出现下滑。

拉长时间线来看,东鹏控股盈利能力承压。2017年-2021年及2022年上半年,东鹏控股净利润分别为9.9亿元、7.94亿元、7.94亿元、8.52亿元、1.54亿元、1.18亿元,同比增长29.07%、-19.82%、0.09%、7.24%、-81.97%、-69.51%。与此同时,东鹏控股销售毛利率也持续下滑,由2017年的37.21%降至2022年上半年的27.78%(见图二)。

图二:东鹏控股销售毛利率、销售净利率变化

回购中迈向“破发”

上市后业绩不佳的东鹏控股,股价也处于低迷状态。

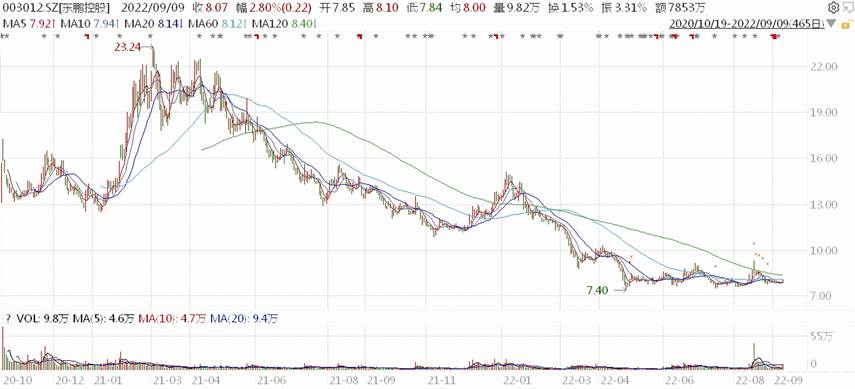

东鹏控股首发价格为11.35元/股,2021年3月2日盘中创上市以来最高价23.24元/股(前复权,下同)后,股价一路震荡下跌,于今年3月份“破发”,更是一度在今年4月27日刷新低——7.4元/股。截至9日收盘,股价报8.07元/股。

事实上,东鹏控股早在2021年11月就抛出了回购计划,当时股价接近发行价。

回购计划是公司控股股东提议的。2021年10月30日,东鹏控股公告称,收到了控股股东宁波利坚创业投资合伙企业(有限合伙)(以下简称“宁波利坚”)《关于提议公司回购公司部分社会公众股份的函》,宁波利坚持有东鹏控股29.43%股份。提议函具体内容为:“鉴于恒大事件等对东鹏的短期不利因素,并不影响公司良好的发展前景,基于对公司未来发展前景的信心和对公司价值的高度认可,为完善东鹏控股长效激励机制,充分调动公司管理层及骨干员工的积极性,进一步提高团队凝聚力和公司竞争力,控股股东宁波利坚提议公司使用自有资金以集中竞价交易方式回购公司部分社会公众股份,回购的股份用于公司员工持股计划或股权激励;同时,控股股东宁波利坚建议本次回购股份的资金总额不低于15000万元且不超过30000万元,回购股份的种类为公司已发行的人民币普通股(A股),资金来源为公司自有资金,回购价格不超过每股19.75元。”

公告还称:“公司控股股东宁波利坚在提议前六个月内不存在买卖公司股份的情况,亦不存在单独或者与他人联合进行内幕交易及操纵市场行为。公司控股股东宁波利坚在回购期间没有增持或减持公司股份的计划。”

回购股份报告书在11月6日公布后,东鹏控股于2022年2月28日首次通过回购专用证券账户以集中竞价交易方式回购股份,回购股份数量为221574股,占公司目前总股本的0.0186%,其中最高成交价为11.72元/股,最低成交价为11.64元/股。到今年4月底,公司累计回购金额超过1亿元。

9月2日,东鹏控股披露了回购最新进展,截至2022年8月31日,公司通过回购专用证券账户以集中竞价交易方式累计回购公司股份13474742股,占公司目前总股本的1.14%,其中最高成交价为11.84元/股,最低成交价为7.81元/股,成交总金额约为1.3亿元(不含交易费用)。

如今,回购计划抛出已快一年,非但没有达到想象中提振股价的效果,反而越买越跌,东鹏控股股价早已“破发”,开始逼近每股净资产。

创投无惧“破发”持续出货

一边是公司回购,一边却是创投出货。

控股股东提议回购计划前,东鹏控股首发限售股解禁。2021年10月20日,东鹏控股49962.02万股解禁,占公司总股本的41.96%,解除限售股份性质为首次公开发行前已发行股份。

首发限售股解禁后,东鹏控股多名股东大手笔套现。2021 年 11 月 6日,东鹏控股披露了《关于持股 5%以上股东减持股份的预披露公告》,SCC Growth I Holdco B, Ltd.(以下简称“SCC Holdco B”)和北京红杉坤德投资管理中心(有限合伙)-上海喆德投资中心(有限合伙)(以下简称“上海喆德”)计划通过集中竞价交易、大宗交易和协议转让等方式,合计减持不超过公司股份总数的 6%。

2022年5月28日,东鹏控股收到SCCHoldcoB和上海喆德出具的《关于东鹏控股股份减持计划实施情况的告知函》,截至2022年5月28日,上述减持计划的期限已届满。SCCHoldcoB、上海喆德通过集中竞价交易、大宗交易方式减持的股份均来源于公司首次公开发行股票并上市前已发行股份,减持总金额为48429.17万元,其中通过集中竞价交易方式减持的价格区间为8.51元/股-13.18元/股。自公司上市以来,SCCHoldcoB、上海喆德累计减持公司股票4016.70万股,累计减持比例为3.41%。在实施了减持计划后,上述两股东持股比例均降至5%以下。

5月31日,东鹏控股再次披露股东减持预披露公告,SCC Holdco B、上海喆德计划减持公司股份的数量合计不超过公司股份总数的6%。

结合招股书及中报数据看,东鹏控股上市以来,SCCHoldcoB、上海喆德已累计减持4213.54万股,意味着仍在继续套现。值得一提的是,“上海喆德”为红杉基金系机构,上海喆德与SCCHoldcoB之间未签署一致行动协议,但减持时,东鹏控股仍比照一致行动人相关规则进行信息披露。

此外,中报显示,另外两名持股比例低于5%的股东也在套现。宁波东智瑞2022年6月10日通过大宗交易方式累计减持557400股后,持股比例由5.0442%下降至4.99999%,不再是公司持股5%以上股东。中报显示,宁波东智瑞持股数量减少400万股,宁波客喜徕持股数量也减少了352.88万股。

从东鹏股份大宗交易数据来看,自去年11月以来,卖方均为中国中金财富证券有限公司的营业部——中国中金财富证券有限公司佛山分公司、中国中金财富证券有限公司佛山季华五路证券营业部;今年2月以来,买方主要为中国中金财富证券有限公司佛山分公司、广发证券股份有限公司佛山季华路证券营业部、招商证券股份有限公司佛山季华五路证券营业部、中国中金财富证券有限公司佛山季华五路证券营业部及机构专用等。

2021年10月20日首发解禁,10月30日控股股东提议回购,11月6日创投股东减持预披露。尽管在提议回购的公告中称“不存在单独或者与他人联合进行内幕交易及操纵市场行为”,但在这一时点提议回购难免有瓜田李下之嫌。回购和大股东减持方案同时推出,或前后脚,无论是回购抬高股价股东再减持,还是减持压低股价再回购,都有打“配合”之嫌。

那么,为何在股价已破发的情况下,多名股东仍大手笔套现?是否不看好公司未来?东鹏控股实施回购计划期间与股东减持时间重合,公司是否用回购为股东减持护航?IPO前,东鹏股份实控人与增资股东有无抽屉协议?

就上述疑问,《大众证券报》明镜财经工作室记者此前致电并致函东鹏控股,截至发稿前未收到回复。

记者 程述

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144