书香门地或受累大客户流动性危机 IPO前应收款项激增

地板企业书香门地集团股份有限公司(以下简称“书香门地”)IPO之路阴霾乍现。恰逢IPO关键时刻,书香门地的大客户恒大地产陷入流动性危机。近日,中诚信国际将恒大地产主体及相关债项下调至BB,其认为恒大集团及恒大地产继续履行财务责任的可能性较低,其债务本息的偿还存在很大不确定性。

《大众证券报》明镜财经工作室记者发现,2018年至2020年,恒大地产一直跻身书香门地第一或第二大客户,就在IPO申报的前一年(即2020年),书香门地对恒大地产的应收票据、应收账款及合同资产合计余额由前两年的4000多万元激增至20135.45万元,尤其是2020年末来自恒大地产的应收票据占公司同期应收票据金额的大头。

另外,与A股同行业上市公司对比发现,书香门地应收账款坏账准备计提比例除“1年以内”外,均低于同行业上市公司平均值,尤其是“3-4年”应收账款坏账准备计提比例,德尔未来、菲林格尔均为100%计提,而公司仅50%计提。

经营现金流净额大幅下滑

主营木地板生产和销售的书香门地,其经营主要依靠大宗销售模式(即公司向房地产公司销售地板产品,用于精装修房地产项目的装修工程),受下游房地产行业波动影响较大。近年来,为抑制房价的快速上涨,国家出台了一系列房地产调控措施,包括在各大城市实施“限购”政策、调整房地产信贷政策等,导致房地产行业发展速度有所放缓。

不过,书香门地近年来发展速度并未放缓。招股书显示,2018年至2020年,公司营业收入、净利润均持续增长,依次实现营收70783.32万元、76668.94万元和102829.64万元;净利润3631.27万元、5425.64万元和8523.71万元(见图一)。

图一:书香门地招股书合并利润表主要数据

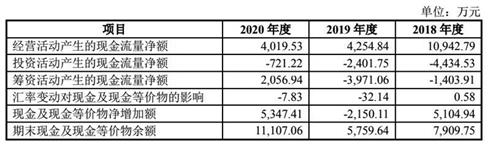

值得关注的是,同期经营活动产生的现金流量净额却大幅下滑。招股书进一步显示,2018年至2020年,书香门地经营活动产生的现金流量净额分别为10942.79万元、4254.84万元和4019.53万元(见图二)。

图二:书香门地招股书合并现金流量表主要数据

明镜财经工作室记者研究发现,经营活动现金流净额大幅减少的原因之一是应收票据大幅增加。数据显示,2018-2020年各期末,书香门地应收票据账面价值分别为85.50万元、473.26万元和17429.43万元(见图三),占流动资产的比例分别为0.19%、0.97%和19.00%。可以看出,书香门地去年应收票据同比大增近3600%,远超同期营收增速34%。

图三:书香门地招股书报告期各期末应收票据明细

根据招股书,书香门地期末应收票据主要以商业承兑汇票为主,系公司国内销售中收取客户承兑的商业汇票。2020年末,书香门地商业承兑汇票账面余额大幅上升,主要系公司客户中部分知名地产集团开始采用商业承兑汇票作为结算方式。书香门地在招股书中表示,“商业承兑汇票由于承兑人是出票人,虽然公司的商业承兑汇票客户一般为资金实力比较雄厚的知名地产企业,不能兑付的风险相对较低”。

IPO前应收款项激增近一倍

书香门地提到的“资金实力比较雄厚的知名地产企业”之一正是恒大地产。事实上,查询招股书发现,书香门地2020年应收款项大幅增加,主要来源就是恒大地产的商业承兑汇票。

书香门地招股书还显示:“2018年、2019年和2020年各期末,公司应收款项金额较大,其中应收票据、应收账款及合同资产账面价值合计金额分别为19744.61万元、26249.22万元和51273.63万元,占各期末总资产的比例分别为26.18%、33.25%和41.27%,金额及占比均呈逐年上升态势。”

记者梳理发现,书香门地2020年末的应收账款账面余额为32822.70万元、账面价值为30164.15万元,应收票据账面余额为18456.47万元、账面净值为17429.43万元,合同资产账面余额为4278.73万元、账面价值为3680.05万元。

其中,2018-2020年各期末,书香门地对恒大地产的应收票据、应收账款及合同资产合计余额分别为4512.60万元、4776.67万元和20135.45万元。IPO申报前一年即2020年,公司对恒大地产的应收款项规模急剧扩张数倍。近三年,恒大地产一直跻身书香门地前两大客户(见图四)。

图四:书香门地招股书前五大客户的具体销售金额及占比

值得注意的是,书香门地招股书显示,2020年底的前五大应收账款客户中,排名第二的恒大地产的期末余额为3631.93万元,这意味着,公司对恒大地产的当期应收票据及合同资产的余额达到17503.52万元,即便2020年底公司全部合同资产余额4278.73万元来自恒大地产,那么公司对恒大地产的应收票据余额也将达到1.32亿元以上,已经相当于公司同期应收票据余额18456.47万元的70%以上,恒大地产应是公司应收票据的绝对第一大客户。而书香门地招股书中并未与应收账款一样,列出公司的应收票据前五大客户。

此外,明镜财经工作室记者注意到,与A股同行业上市公司对比发现,书香门地集团股份有限公司应收账款坏账准备计提比例除“1年以内”,其余均低于同行业上市公司平均值(见图五),其中,尤其是“3-4年”应收账款坏账准备计提比例,德尔未来、菲林格尔均为100%计提,而公司仅50%计提。

图五:书香门地招股书应收账款坏账准备计提比例与A股同行对比

今年来,已有多家上市公司发布公告提示与恒大相关商业承兑汇票带来的应收款项回收风险。近日,中诚信国际将恒大地产主体及相关债项下调至BB,继续列入可能降级的观察名单,认为其继续履行财务责任的可能性较低,其债务本息的偿还存在很大不确定性。

恰逢IPO关键时刻,恒大地产流动性危机对书香门地IPO有怎样的影响?书香门地与恒大地产商业承兑汇票是否会出现到期未能全部兑付的情况?是否会对公司持续经营能力产生重大不利影响?IPO申报前一年,公司对恒大地产的应收款项激增的原因是什么?应收款项金额增长率高于营业收入增长率的原因及合理性是什么?公司与主要类型客户合同中约定的信用政策、结算方式和结算周期是否发生变化,是否存在放宽信用期刺激收入的情形?在申请首次公开发行股票过程中,是否存在提前确认工程收入的问题?就上述疑问,《大众证券报》明镜财经工作室记者此前致电并通过邮件致函书香门地,截至发稿时未收到回复。记者 程述

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144