广发基金李琛:不败而后求胜

(来源:投资备忘录)

前言:本文是基金经理解析系列的第22期,今天介绍的是广发基金价值投资部基金经理李琛,一位有着21年从业经验、14年投资管理经验的投资老将,也是一位注重安全边际、擅长自下而上选股的基金经理。今天还是尝试从选股、定价、组合管理三个维度,结合基金经理的投资方法论和价值观来刻画她的投资风格,希望能够帮助大家更好地去了解这位基金经理。

李琛的代表作 李琛从业21年,有着14年公募基金管理经验,是名副其实的公募老将,管理公募期间见证了A股四轮大级别牛熊转换,是市场上少有的经历过2008年全球金融危机、2011年欧债危机、2015年A股巨幅波动、2018年熊市的资深长跑老将。自2007年走上投资岗位以来,李琛管理过10只公募产品,目前在管的产品有三只,文中涉及的数据分析均以其管理时间最长的广发消费品精选(270041)为主要来源。

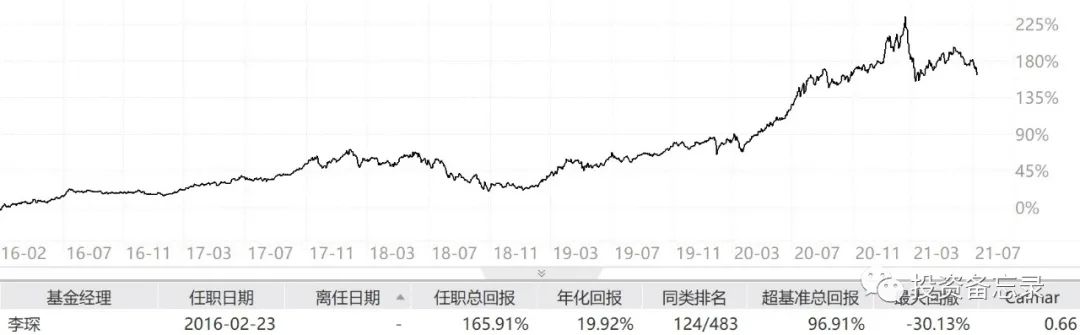

如上图所示,自2016年02月23日至2021年7月9日,李琛在管广发消费品精选期间的累计任职回报165.91%,相比业绩比较基准的超额回报达到96.91%,年化回报约20%。 选股:专注寻找“长胜”优质企业 在选股方面,李琛认为专注寻找“长胜”优质企业是她核心的目标,所谓“长胜”指的是长期可持续取胜的能力。具体到选股原则上,主要可以概括为以下几点:

1、好的商业模式(护城河)李琛极其看重企业的商业模式与护城河,她认为,好的商业模式能实现以更低成本触达用户,以更高粘性黏住用户,以更多、更优质的产品提高客单值,从而提高企业盈利水平,深挖企业护城河,而这些是企业“长胜”的基础。在李琛的投资框架中,好的商业模式大概可以分为几种:第一种是产品和服务具备极高的客户粘性。这里面又可以分为三个小类:1)需求端对品牌认知度强烈,并能给予品牌溢价,比如高端奢侈品;2)需求端转换成本极高,这种产品和服务具备网络效应、使用习惯粘性以及学习效应,客户如果转换产品,会产生极高的成本,导致不愿意主动更换,比如王者荣耀的社交属性、ADOBE 的使用习惯粘性等,以及设备的核心零部件,技术转换壁垒高;3)需求端具有长时间的高复购率。第二种是产品和服务具备极强的可复制性和延展性。这类产品和服务可以较大范围地进行低成本的连锁扩张,并提供标准统一的产品和服务。第三种是需求端对产品和服务的价格不敏感,甚至对于产品和服务的标准无法自行判断,需要供给方给予需求引导,且需求呈刚性。第四种是企业拥有技术、规模、网络效应等优势,具备大规模低成本扩张的能力。

2、优秀的管理层尽管好的商业模式很大程度上决定了企业的优劣,但在选择企业的过程中,李琛依然非常重视对管理层的选择。她认为,优秀的管理层拥有远大的目标及强大的执行力,不仅仅可以为好的商业模式“锦上添花”,而且能够通过创新和管理能力来改善甚至扭转旧商业模式的局限性,通过创新商业模式来创造更大的社会价值。因此,优秀的管理层是其选择企业的重要考量因素。

3、“可预见”的成长空间除了好的商业模式以及优秀的管理,李琛也希望买入的企业有“可预见”的成长空间。首先,她会从企业经营的产品空间容量、成长性、周期性等各方面去思考企业未来的能见度,以及成长空间;其次,也会站在产业发展趋势的视角来研究,花更多时间思考企业的发展战略,把企业放到同行业甚至不同行业去进行对比,考察企业的组织架构是否与其发展战略相匹配,分析企业的管理者是否具备长远的企业家精神,从而判断企业是否有较为确定的成长空间。基于以上选股原则,体现在财务指标上,李琛偏好拥有良好的自由现金流,内生增长能力强,资产模式比较轻,ROE/ROIC比较高的优质企业。 定价/估值:不败而后求胜 李琛一直把她自己的投资目标定位为:打造波动率相对较低、长期年化收益率还不错的产品。因此,她十分注重个股的安全边际,在她的投资框架中,除了前面的选股原则之外,最为重要的就是以下两点:

1、重视本金的安全李琛是一个风险厌恶型的基金经理,她希望在承担可控风险的基础上为持有人带来稳定的收益率。因此,她并不追求组合的短期弹性,永远把本金的安全性放在第一位,追求稳健回报带来的复利效应。在她看来,收益与风险相生相伴,如果每一年的回报都比较稳健,那么三年、五年、十年下来,长期业绩大概率不会差。

2、耐心等待合理价格买入好企业尽管高质地和低估值往往难以两全,但李琛还是愿意付出更多的耐性去等待好企业的好价格,因此,李琛的建仓过程呈现较为明显的逆向特征,往往是在好企业的经营景气进入低谷时介入。另外,对于增速比较高的新兴产业,只要风险收益比足够高,李琛也会适当放宽对估值的约束。 组合管理:均衡配置,注重回撤控制 在投资组合管理上,李琛有三个鲜明的特点:

1、自上而下与自下而上相结合选股方面,李琛更多是自下而上进行,但是在构建投资组合的过程中,李琛会结合宏观周期与中观产业维度进行综合考量,相对分散地进行行业和个股的配置,使整个组合更加均衡,进而降低组合整体的波动率。

2、“核心+卫星”构建组合李琛的组合分为两类公司:一类是核心仓位,主要是估值合理的优秀“长胜”公司,以长期持有为主;另一类是卫星仓位,主要是看得清楚前景、处于爆发式增长阶段的新兴行业机会,操作上会相对灵活。通过“核心+卫星”的思路构建组合,希望能在不同的风格的市场环境中可以保持良好表现。

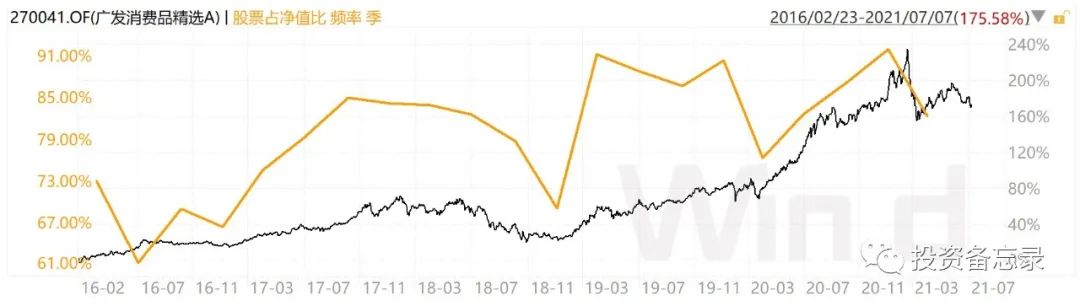

3、注重回撤控制李琛非常注重风险管理,她将风险分为三类:其一、系统性风险;其二、行业周期景气度风险,主要是指行业估值过高或者行业周期出现拐点风险;其三、个股基本面风险,包括管理出现问题、对公司前景判断失误以及估值过高。第二、三类风险主要通过调节个股来完成,而系统性风险则通过战略性的仓位管理来完成(如下图所示,从过往的仓位变化来看,仓位调节有一定的前瞻性,降低了组合的回撤幅度)。

——结语——

“基金经理的核心竞争力更像是一种工艺壁垒,并不是靠短期内突击就能习得的,而是需要长时间的积累和专注深耕形成。”——这是李琛对基金经理核心竞争力的定义,也正是基于这样的价值观,14年默默耕耘,李琛低调地践行着自己的投资原则,成为公募行业不可多得的长跑健将。以上就是本期基金经理李琛的介绍,希望能够帮助大家更加清晰地了解这位基金经理。 特别提醒:7月14日首发的广发睿明优质企业混合(A类:012260;C类:012261)是李琛的新产品,有兴趣的朋友可以关注。

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144