百亿FOF先行者杨喆:FOF还有个别称“Fund of Future,面向未来的基金”

(来源:财商侠客行,作者:黄衫女侠)

“每一朵乌云都镶有金边。突如其来的黑天鹅给我们带来了恐慌与不安,但同时也为我们提供了良好的布局时点。”

写下这句话的时候,是2020年5月8日,在疫情的冲击下,全球资本市场出现大幅波动,上证指数短期跌幅超过10%,市场恐慌情绪进一步蔓延,春节后跑步进场的新基民躁动不安。

当时,杨喆在交银基金任职,主理百亿规模的基金组合“我要稳稳的幸福”。作为最早探索基金组合的先行者,杨喆和团队在做好“投资”的同时,也坚持把“顾问”的服务做到贴心细致。

“在市场波动时,我们会耐心地写一些文章、材料给客户,告诉他这些风险是可控的,让他再观察一段时间,不要因为短期的波动就亏损离场,这些陪伴服务就是顾问的部分,‘顾’是很重要的,能够真正帮助客户拿到投资的收益率。”杨喆说。

事后的数据证明,杨喆和她的团队在当时的时点上给予投资者的恰恰是“最贴心的建议”。A股在短暂的下跌之后,随即迎来的是一波结构性上涨行情,杨喆主理的组合当年录得了7.2%的收益率,期间最大回撤仅0.9%。作为一个理财替代方案,的确为投资者赚取了“稳稳的幸福”。

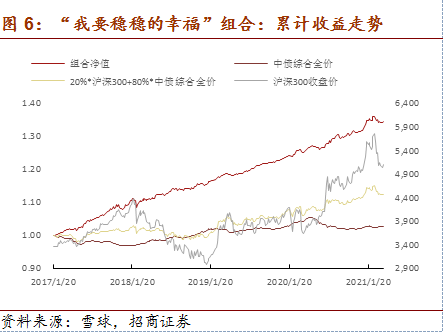

根据招商证券统计,在杨喆主理期间,“我要稳稳的幸福”组合在20170120-20210331期间的累计收益率为34.5%,年化收益超过7%,相对于业绩基准的区间累计超额收益约8%,期间最大回撤仅2.6%。

再来看看上面这张收益K线走势图,不需要经受心跳和信仰的考验,就可以一路奔向幸福,说杨喆是“画线派”专家,一点都不为过吧。

今年6月份,杨喆加入广发基金,任资产配置部总经理,拟任广发优选配置两年封闭基金经理,该基金是上交所首批创新的FOF-LOF基金之一,备受各方期待。拥有13年从业经验,历史管理公募FOF规模超140亿元的杨喆,这一次披上战袍,重启远征的战舰,又将如何带领投资者找到财富的金羊毛?

我们发现,一位优秀的FOF基金经理炼成并不简单,杨喆的投资理念和框架的形成,更是经历了多轮市场周期的锤炼磨砺。

杨喆在2016年探索基金组合管理业务时,FOF在国内投资圈还是寂寂无名的品种。历时四年的培育,今年的FOF大有“忽如一夜春风来”爆红的发展态势。站在FOF的风口之上,对于杨喆,我突然想到了最喜欢的那部电影,“当幸福来敲门的时候”,杨喆已经备好了满载粮草和武器的战舰,蓄势待发。

掌握幸福的能力需要如何练就?本期文章中,我们将从杨喆投研历程中的三次“改变”出发,找寻一位FOF“画线派”专家的成长路径。

1.基因:厚积薄发的量化背景

2.挑战:在震荡中“稳稳”超车

3.迭代:融入回撤管理思想的组合,如何找到财富的金羊毛?

杨喆

广发基金资产配置部总经理;

13年证券从业经历;

历史管理公募FOF规模超140亿元。

No.01

基因:厚积薄发的量化背景

“我不想每时每刻都被市场折磨,我想要在我睡觉的时候都能帮我赚钱的模型,一个完全屏蔽了人类干预的系统。”

这是一位40岁的数学家,从学术界一脚跨入投资圈时所树立的梦想。或许,在所有痴迷数学和量化的人看来,一切混乱和杂乱无章的表面之下,都有模型能够解释的某些简洁而美丽的结构,而一旦找到这个投资的圣杯,就可以颠覆像山岳一样古老的投资世界。

这位数学家是量化投资之父詹姆斯·西蒙斯,他也是杨喆最喜欢的投资人之一,杨喆常常说,“只有更科学、更精妙的方法,才能在不断变化的市场中立于不败之地”。

初涉投资,杨喆最早接触的就是量化的世界,试图用金融工程的手段去找到市场看似随机漫步的数据背后的逻辑。

杨喆是计算机科学与技术专业学士、金融学硕士,恰恰是金融工程研究最对口的两个专业的结合。在国泰君安5年半的研究工作中,杨喆做了大量的学习和尝试,通过借鉴海外大型机构在量化工程方面的研究,系统地整理和建立了本土市场金融工程研究框架,这个过程中,有成就也有挫折。

比如,在2008年,杨喆就曾大量翻译海外学术论文原著,将高盛的Black-Litterman模型拿到国内市场做数据实测,并写了一份Black-Litterman模型的研究报告。但后来她发现,高盛的模型在国内并不是那么好用,要输入观点与历史数据进行平滑,最后会导致结果“很不直观”。

之后,杨喆还采用各种量化技术,做过多因子选股、行业轮动等策略,包括神经网络、支持向量机,寻找数据中的规律。

再后来,杨喆还在CTA策略的研究上大展拳脚,发布了一篇R-Breaker模型的研究报告,引起了买方机构的广泛关注。

在国泰君安期间,杨喆在金融工程方面的研究崭露头角,任职期间获2012-2013年“金牛奖”金融工程最佳分析师第一名,并斩获“新财富”金融工程最佳分析师第三名。

“纸上得来终觉浅”,如何把研究成果转化为真正的收益?2013年,杨喆作出了职业生涯中的一个重要决策,从卖方走向投资的一线,加入交银基金。深厚的量化学术和研究背景,让她的公募基金投资道路有了“不一样”的开始。

进入交银之后,杨喆早期管理的是绝对收益的量化专户,2013年量化对冲策略迎来过一段“高光时刻”,杨喆当时负责的量化对冲策略,通过对冲系统风险,在控制回撤的基础上,获取了不错的Alpha。

但是好景不长,在2015年A股的大幅波动中,9月之后国内股指期货开始限制交易,对冲策略的运用也受到一定的限制。但这段时期的投资经历,对杨喆而言意味着从理论走向实践,是投资理念落地扎根的阶段。

“对冲策略就是要绝对收益,要抚平波动,尽可能争取绝对回报。”杨喆说,她的投资理念就是来自于那个阶段:用最小的波动取得收益率,追求性价比最大化,卡玛比率最大化。

No.02

挑战:在震荡中“稳稳”超车

2015年下半年到2016年的熊市,对于身处市场一线的投资人,无疑是一个难熬的寒冬。

凌冽的寒冬摧毁了万物的颜色,大雪覆盖了平时清晰显眼的道路,逼迫人们不得不去寻找新路,用德国经济学家维尔纳·桑巴特(Werner Sombart)的说法就是,“离开火炉边席上的舒适安逸去遭遇磨难”。

在这个沉寂的冬天里,杨喆则重新翻出了在券商研究阶段的另一项重要积累——基金研究。

在国泰君安期间,杨喆除了量化方面的研究之外,还负责搭建国泰君安私募基金评价体系的研发,深入研究了晨星、理柏等权威海外评级机构以及国内的几家优秀机构的评级体系,设计了《国泰君安中国私募证券投资基金评级体系》,并逐步拓展到了公募基金领域。这套系统也奠定了此后杨喆在FOF投资和资产配置方面的系统化的投研体系和框架。

2015年的那一波牛市行情中,公募基金规模和数量都出现了现象级的增长。

根据天相投顾统计,2015年底各类基金总净值规模达到8.4万亿元,年度增幅达85.27%,净值规模相对于2014年末增加了3.9万亿元。全年发行超过800只基金,首发的基金总规模就已经超过前三年的总和。

在这一背景之下,杨喆将投研的重心再度转向基金研究。2016年,她与团队一起探索基金组合的构建,于当年年中上线了第一个基金组合,并在2017年推出了“我要稳稳的幸福”这个稳健型组合,成为业内基金组合实践探索最早的团队之一。

在杨喆的定义里,FOF和基金组合更多的是一种投资理财的解决方案,追求的不是短期的业绩和排名,而是投资者实际到手的收益率和良好的理财体验。

基于这样的出发点,杨喆管理的产品也更多地呈现出胜率高、稳健持续的收益特征。

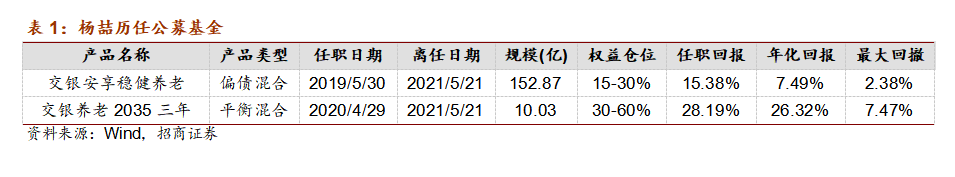

根据招商证券统计,在杨喆管理交银安享稳健养老FOF及“我要稳稳的幸福”组合的任期内,持有期超过6个月及以上则100%获得正收益。其中,持有交银安享稳健养老FOF超过6个月的平均年化收益为8%-9%,持有“我要稳稳的幸福”组合超过6个月的平均年化收益为7%-8%。

那么,在这4年多的历程中,杨喆是如何炼成FOF“画线派”专家?又是如何赢得百亿资金的信赖?结合过往的公开素材以及数据研究,我们发现杨喆胜出的三大秘笈。

秘笈一

慢就是快

亚马逊创始人贝索斯曾经问巴菲特:你的投资方法并不难,为什么你如此富有,别人却不做和你一样的事情?

巴菲特回答道:因为没有人愿意慢慢变富。

杨喆很喜欢讲述这个故事,她认为,巴菲特的这个回答跟她一直想做的事情是一致的:希望带给投资者提供长期稳健增长的产品。

“很多投资者往往想赚快钱。但在投资中,慢就是快,长期稳健的投资,做时间的朋友,才是财富积累的密码。”杨喆说。

“稳健”说起来容易实施起来难。在实践过程中,杨喆也遭遇过诸如2018年的下跌市、疫情下春节后的大幅波动等困难阶段;在投资的过程中,她和团队面临的难点还包括,有时候控制风险和获取收益不能兼顾,这时就要面临取舍。

“长期来看,稳健增长比什么都重要,因为回撤越大,创新高越难,50%的回撤需要100%的上涨来回本。”杨喆说,有时候“慢”就是“快”。

在管理组合和FOF基金的过程中,杨喆始终践行稳健投资理念,把风险管理和回撤控制贯穿在投资的各个环节中。比如,2018年,杨喆主理的“我要稳稳的幸福”组合通过资产配置和风险控制,在当年获得了超过5%的正收益。

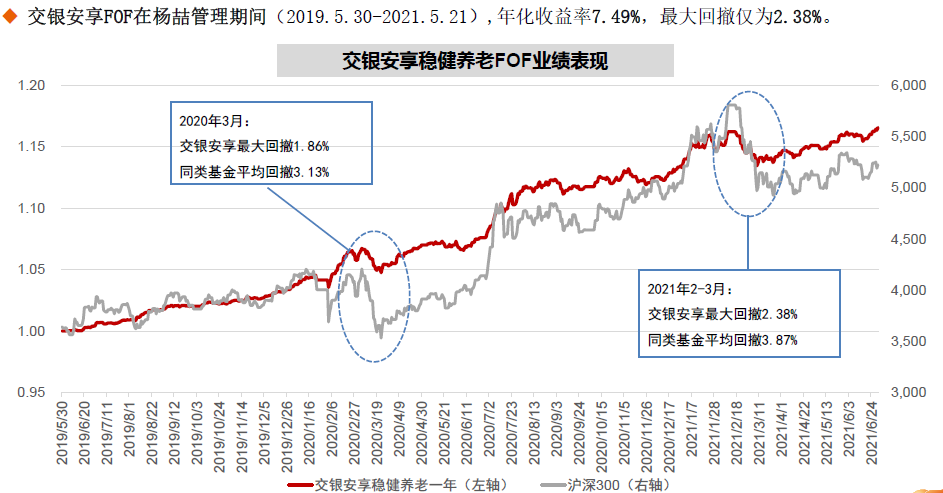

交银安享FOF是杨喆的另外一个代表作,该基金是市场上仅有的一只突破百亿规模的FOF。根据基金季报,该产品在2019年三个季度的规模为20-24亿不等,进入2020年,规模从一季末的43亿增长至年末的113.49亿元。

规模增长的背后,是杨喆描绘的稳健向上增长的净值曲线。

数据来源:Wind

秘笈二

在下跌中“超车”

杨喆主理基金组合“我要稳稳的幸福”期间,组合规模超100亿元,是市场上知名的基金组合。在过去4年多的运作中,杨喆经历过几个重要的市场时刻,而恰恰是在关键时点的“稳健”,让组合发挥了资产配置的优势,实现业绩和规模上的“超车”。

比如,2016年四季度债市刚经历了一波调整,杨喆分析,2017年初债市不乐观,而权益市场在经历2016年的下跌之后,可能会出现结构性的机会。于是,她在组合中加入了20多个点仓位的权益(这个组合设计的目标权益仓位在0-30%)。2017年,组合通过权益仓位的布局,实现了9.1%的收益率。

如果说这个案例体现了基金经理敢于在“底部”逆势加仓的勇气,那么,在2017年11月到2018年市场下跌期间,杨喆果断减仓,则进一步体现了基金经理在大趋势拐点上的“掌舵”能力。

当时,看到权益资产波动加大,杨喆趋于谨慎,在2017年11月份就进行了第一次降仓。2018年2月份,市场波动进一步加大,3月份,组合再度进行降仓。基于及时的应对,“我要稳稳的幸福”在2018年逆市录得5.6%的收益率,赢得了基民的关注和好评。

“每一次市场下跌,对我来说都是‘大事’,因为‘稳健’的功力主要体现在下跌市,能否扛住一轮又一轮的下跌,才是对我们真正的考验。”杨喆指出,在投资中,没有一个资产的表现能每年都很牛,要实现绝对回报,一定发挥资产配置的优势,找到不同资产的机会,这比拼的就是基金经理在资产配置领域的功底。

因此,当谈到A股风格变化时,杨喆反而会心一笑道:“事实上,市场的风格突变对FOF、投顾而言更多的是机遇,在这种行情下,FOF、投顾分散配置不同资产、平滑波动的优势,会体现得会更加明显。”

原来这才是杨喆和她的产品“超车”的核心秘笈啊。

秘笈三

用心帮客户“拔羊毛”

被誉为基金投资教父的约翰·博格很早就在他的论文中提出一个观点:“投资公司的首要职责是管理其投资组合。所有其他事情对这一职责的表现来说,都是次要的。”

前耶鲁大学首席投资官大卫·F·史文森则有另一个描述,“把投资者利益放在首位”。

作为一位卖方背景出身的基金经理,在管理组合的时候,杨喆更习惯于换位思考,从基金持有人的角度出发去设计产品、管理组合,其中,让我们印象最深刻的,就是她提到的一个收益增厚策略:用心帮客户“拔羊毛”。

“我们认为,‘少亏一点钱’比‘多赚一点钱’更加重要,我们会管理好组合的回撤,珍惜每一分收益。”杨喆解释道,市场中的“羊毛”包括潜在套利机会、节约费用、性价比更高的品种等等,只要市场有羊毛可拔,自己一定会用心帮客户争取到,不放过获取每一分收益的机会。

比如,在科创板运行初期,杨喆就关注到了打新带来的收益,配置了一部分打新基金,如2019年年报配置的交银周期回报C和招商安德灵活配置C等基金,2020年中报也有光大鼎鑫、招商兴福、光大诚鑫等打新基金的配置。

除打新之外,当部分基金品种存在一定的折溢价时,杨喆也会考虑参与这样的套利机会。

另外,在选择基金的时候,杨喆也会关注同一基金经理管理的不同产品在规模、产品合同、投资范围的差异,力求选择相对更好的标的。

No.03

迭代:融入回撤管理思想的组合,如何找到财富的金羊毛?

在过去4年多的实践中,杨喆管理的主要以低风险组合为主,但在加入广发基金之后,她的首只产品——广发优选配置两年封闭混合FOF-LOF的权益仓位在 30%~80%,是一只偏权益的产品。为什么会做这样的尝试?更高的权益仓位是否意味着更大的波动呢?

从国泰君安到交银基金再到广发基金,杨喆每一次的出发都不仅仅是航程的延续,而是换上新的战舰和武器,设定更长远的目标。现在,随着公募基金行业的发展,全市场基金数量多达8000多只,规模突破24万亿元,池塘涨成了大海。这一次,她备足了粮草武器,从轮船到战舰,远征的目标是寻找更具吸引力的金羊毛。

在这一思路之下,杨喆打造的是一艘全新的战舰,她希望能融入回撤管理思想,打造更高性价比的产品。

如何做到这一点?杨喆已备好了一套成熟的投资方案。

第一,通过成熟的风险管控技术,在组合层面进行全方位风险管控,力争用较低风险代价获取权益市场的平均水平,打造高性价比的产品。

第二,面对全市场8000多只基金,杨喆和她的团队会通过定量和定性的手段,筛选到合适的基金。杨喆的理念是,不追求买到每个阶段最TOP的基金,但通过配置希望能达到每一年获取权益市场平均水平,实现真正意义上的复利效应。

第三,在基金层面上,采用核心+卫星策略,核心策略是通过GFund基金综合评价体系对权益基金进行筛选。卫星策略,则会结合市场风格的结构性机会,去做风格行业类基金的侧重配置。

同时,杨喆一直强调,FOF投资中特别重要的一点就是团队协作,加入广发基金三个多月的时间里,她也将主要精力用于加强和构筑团队的力量。目前,广发基金资产配置部已经拥有一支13人的团队,核心团队成员包括全球资产配置精英、业内资产配置专家、保险资管FOF高手以及自主培养的资产配置人才,涵盖海内外顶尖人才。

“互补的投研团队是夯实业绩的基础。”杨喆说,自己的目标是最终打造一个能够覆盖全球全市场、多品类、多领域的研究体系。

这样粮草充足、兵精将强的团队,在投资的远航中,才能够走得更稳、更远。

No.04

结语:相信专业的力量

近两年来公募基金规模大爆发,但是新入场的基民总是有很多的困扰,过去的牛基不代表未来的牛基,目前全市场有超过8000只基金,市场风格难以捉摸,如何选基成为了一个难题。

我们是时候该改变对FOF的看法了。

就像大卫·F·史文森所建议的那样,基金投资应该“认真制定合理的投资组合目标,接着严格买卖选定的投资组合”,而这,恰恰是杨喆和她的团队倾尽智慧和精力所做的事情,杨喆的投资历程也说明了投资中“专业的力量”。

按照发达国家的经验来看,以FOF为代表的资产配置理念,将越发成为公募基金的主流思潮;而基金投资对于家庭理财的作用,也正在受到更多人的重视。

FOF,原名“Fund of Funds,基金中基金”,我们如果再往后看,也许FOF还有个别称:“Fund of Future”,即面向未来的基金。

(注:投资有风险,入市需谨慎)

- 免责声明:本文内容与数据仅供参考,不构成投资建议。据此操作,风险自担。

- 版权声明:凡文章来源为“大众证券报”的稿件,均为大众证券报独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为“大众证券报”。

- 广告/合作热线:025-86256149

- 举报/服务热线:025-86256144