五粮液存款占净资产近八成 资金赋闲利息收入偏低

近日,宜宾五粮液股份有限公司(以下简称“五粮液”)发布了公司2018年年报及2019年一季报,营收、利润均实现快速增长,现金流表现符合预期,毛利率创上市以来新高。

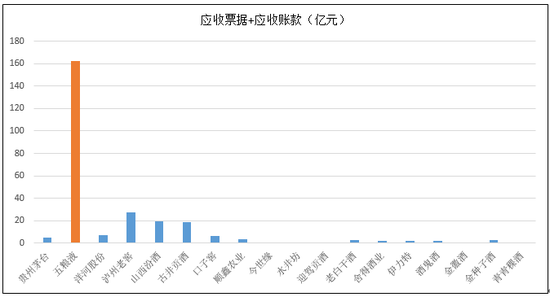

不过五粮液的资金使用效率却并不高,截止今年1季度末,五粮液公司账面的应收票据及应收账款高达162亿元,为预收账款的3.34倍。

一季度末,账面货币资金更是达到了567.92亿元的高水平,占公司总资产的60.47%,占净资产的79.55%。其中,截止2018年底,存放于五粮液集团财务公司的存款金额共计187亿元,利息收入仅为3.25亿元。同样地,对应公司账面489.6亿元的货币资金,全年的利息收入仅为10.82亿元。

业绩创历史新高 产品系列“瘦身战略”逐渐清晰

2018年的A股,于无声处听惊雷是家常便饭,而白酒行业是少数几个大面积向好的行业之一,尤其是以“茅五洋”为代表的巨头业绩创历史新高,推升其股价开年来也一路走高。

2018年,五粮液实现营业收入和归母净利润分别为400.3亿元、133.84亿元,同比增速分别达到32.61%、38.36%,营收历史性的首次突破400亿元,成为中国白酒行业名副其实的“二当家”,且在今年一季度,五粮液继续保持较快增长。

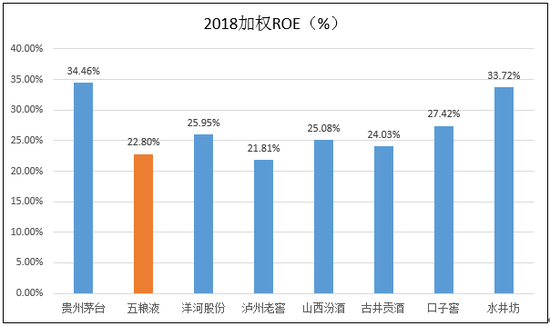

此外,五粮液的产品盈利能力进一步提升,今年一季度毛利率达到历史最高的75.78%,其中占营收75.42%的高价位酒毛利率为84.31%,占营收为18.89%的中低价位酒毛利率为50.77%。全年经营活动净现金流123.17亿元,基本与净利润相近,加权ROE达22.8%,较上年提升3.4个百分点。

公司近年来毛利率逐步提升,一方面与高端及次高端白酒提价有关系,另一方面也与公司优化升级产品系列结构有关系。

2017年五粮液第二十一届1218共商共建共享大会上,集团公司党委书记、董事长李曙光首次提出,五粮液将实施“1+3”的产品战略。其中,“1”是指力求做精核心产品52度普通五粮液,“3”是基于五粮液延伸的三个方位的产品,包括独特稀有的高端产品、年轻化的低度产品、国际系列五粮液。系列酒采取“4+4”战略,在继续重点打造五粮春、五粮醇、尖庄、五粮特头曲4款传统的全国性大单品的同时,将选择打造五粮人家、友酒、百家宴、火爆等4款具有渠道特色的个性化重点产品。

自此,与前些年上百个系列品牌不同的是,五粮液2018年产品系列瘦身明显,在梳理清晰产品矩阵后,五粮液将在宣传、销售、研发等多方面有针对性地发力,夯实作为白酒行业“二当家”的地位。

应收票据高企 影响资产使用效率

查看近几年各白酒公司的财报,五粮液的“应收票据+应收账款”科目显得相当醒目,如下图所示,截止今年1季度,五粮液的应收票据与应收账款之和高达162.15亿元,超过了其余所有上市白酒公司之和,体量较为相当的洋河股份、泸州老窖与之相差较远,而茅台更是只有5.2亿元的应收票据及应收账款。

形成鲜明对比的是,茅台的预收账款高达113.85亿元,而五粮液只有48.53亿元。尽管,五粮液的“应收票据+应收账款”以应收票据为主,且应收票据中主要为银行承兑票据,但应收款与预付款的性质和差距则是一目了然,相比而言,资金占有与被占有及其相应的资金机会成本与利息收入,将在很大程度上影响公司的资金配置效率,何况体量如此巨大的五粮液。

账面资金占净资产近8成 利息收入明显偏低

通常来说,巨量的“应收票据+应收账款”的背后是相对宽松的销售政策,这或许在某种程度上说明公司的现金流充裕。事实也是如此,截止今年1季度末,五粮液账面货币资金达567.92亿元,占公司总资产的60.47%,占净资产的79.55%,近八成。

值得注意的是,对比洋河股份近几年的货币资金与投资类资金之和的体量逐渐增大,占2019年一季度末的50.93%。换句话说,洋河股份所有的资产有一半处在“赋闲”状态,并未投入生产销售当中,这部分资金的使用效率较低,在一定程度上拖累了公司整体的盈利能力。而五粮液的货币资金占总资产及净资产的比重更高,更为“奇葩”的是,这五百多亿的资金全是货币资金,而没有理财产品、资产计划等投资类资产,资产回报率的高低可想而已。

如上图所示,2018年公司账面货币资金几乎全部为存款,值得注意的是,根据公司年报披露,2018年4月五粮液与集团财务公司签订了《金融服务协议》,约定五粮液在集团财务公司的最高日存款余额不超过189亿元,而去年末五粮液几乎顶格地将资金放到集团财务公司。

不过,期末187亿元的存款对应的利息收入仅为3.25亿元,同样地,对应公司账面489.6亿元的货币资金,全年的利息收入仅为10.82亿元。占净资产近八成的资金躺在账上,未投入生产经营,且顶格放进集团财务公司,全年的资金收益率明显偏低,这对于五粮液管理层的资产配置能力来说,是一个不小的扣分项。

不出意外的是,五粮液的净资产收益率,与其“二当家”的身份明显不合,2018年头部8家白酒公司的加权ROE对比中,五粮液以22.8%的水平位列倒数第二,仅高于泸州老窖。

论品牌溢价、市场规模、历史底蕴等多方面,五粮液都是当仁不让的“二当家”,但是企业的盈利能力相对于茅台来说差距还是比较明显的,甚至赶不及一些区域上市酒企。或许,股东的资产合理配置及相应的收益水平应该更多被重视。

2018年8月份,曾任成都市金融工作办公室资本处处长蒋琳调往五粮液集团担任副总经理,分管大金融板块,甚为低调甚至官方网站高管一栏都未更新这一信息。据了解,目前五粮液集团参股宜宾商业银行、华西证券、四川信托,蒋琳的到来未来是否在大金融板块有进一步动作,并对上市公司资产合理配置是否有所改善,新浪财经持续关注。(肖恩/文)